Et pourtant, sont-elles vraiment aussi risquées ? Comment trader les options ? Qu’est-ce que l’option trading ?

Dans cet article, nous passons en revue les spécifications essentielles de tout contrat d’option, ainsi que les termes clés qu’il faut connaître pour pouvoir trader des options. Si vous cherchez un courtier pour le trade des options, cliquez ici.

Comment trader les options

Développées pour réduire le risque auquel expose tel ou tel investissement, les options peuvent être également utilisées à des fins spéculatives pour réaliser un profit. Une fois cet article lu, vous connaitrez les bases du trading des options. Vous comprendrez également les concepts les plus fondamentaux du trading d’options. Commençons par passer en revue les termes essentiels utilisés par les traders qui se spécialisent dans ce type de produits.

Les termes clés

Qu’est-ce qu’une option ?

Les options sont des contrats dérivés négociés à la Bourse. Chaque contrat d’option donne à l’acheteur le droit d’acheter ou de vendre un actif déterminé à un prix prédéterminé. Ce droit peut être exercé pendant une période fixe ou à une date convenue.

Le sous-jacent

Le sous-jacent d’un contrat d’option correspond à l’actif que l’acheteur de l’option a le droit d’acheter ou de vendre s’il le souhaite. Dans le cas d’une option, le sous-jacent équivaut généralement à une action, un fonds négocié en bourse (ETF) ou un indice. Dans le cas d’une option sur action, l’effet de levier – rapport entre les actifs sous contrôle et la somme investie – sur le sous-jacent est de 100. Autrement dit, la quantité du sous-jacent à laquelle l’option donne droit est ici 100 parts de l’action KBC. Dans le cas d’une option sur contrat future, la quantité du sous-jacent est généralement égale à un seul contrat future.

Exercice et assignation

Lorsqu’un acheteur exerce son droit d’acheter ou de vendre un sous-jacent, on parle de l’exercice d’une option. Lorsqu’un vendeur se voit assigner le sous-jacent à la suite de l’exercice d’une option, on parle de l’assignation d’un sous-jacent.

La prime

Lorsqu’un trader achète une option, il paie un certain prix : c’est la prime de l’option. Et le vendeur auquel l’acheteur achète cette option reçoit un montant égal à cette prime.

La date d’expiration

Lorsqu’un trader achète une option, il a le droit d’exercer celle-ci. Mais ce droit n’existe plus au-delà d’une certaine date. En réalisant leur transaction, l’acheteur et le vendeur conviennent d’une date butoir, appelée la date d’expiration ou date d’échéance. À cette date, le contrat qu’est l’option ne donne plus aucun droit, ni aucune obligation.

Une chaîne d’options présente plusieurs dates d’expiration, qu’elles soient de court ou de long terme. Dans de nombreux cas, les traders utilisent des options mensuelles (leur date d’expiration arrive à échéance le troisième vendredi du mois d’expiration) car elles offrent une meilleure liquidité.

La durée du contrat

Puisqu’un contrat d’option a une date d’échéance, il a une durée de vie limitée. Cette durée est généralement exprimée en nombre de jours. Si, par exemple, le 27 juin, vous disposez d’une option qui expire le 21 juillet, la durée de vie qui sépare cette option de son expiration n’est que de 24 jours.

Le prix d’exercice

Chaque option possède un prix d’exercice. Ce terme est utilisé pour indiquer le prix auquel l’acheteur de l’option peut acheter ou vendre le sous-jacent s’il exerce son option.

Les types d’options : options d’achat et options de vente

Maintenant que nous en savons un peu plus sur les options, nous parlerons des types d’options négociables à la Bourse. En tant qu’acheteur et vendeur d’options, vous avez le choix entre une option d’achat (call en anglais) et une option de vente (put en anglais). Lorsque vous achetez une option d’achat sur des actions, vous avez le droit d’acheter ces actions au prix d’exercice jusqu’à la date d’expiration. L’acheteur d’une option de vente a le droit de vendre les actions sous-jacentes au prix d’exercice jusqu’à la date d’expiration. En somme, l’option d’achat (« call ») vous donne le droit d’achat et l’option de vente (« vente ») vous donne le droit de vente.

Comment trader les options ? Il doit y avoir un vendeur pour chaque acheteur sur le marché. Les investisseurs ont le choix entre vendre une option d’achat ou une option de vente. Le vendeur de l’option d’achat (« call ») a l’obligation de vendre les actions au prix d’exercice si l’acheteur de l’option d’achat exerce son droit. Cette obligation s’applique jusqu’à la date d’expiration de l’option. Quiconque vend une option de vente a l’obligation d’acheter des actions au prix d’exercice si l’acheteur de l’option exerce son droit. Cette obligation s’applique également jusqu’à la date d’expiration.

| CALL | PUT | |

| Acheter | Droit d’acheter des actions | Droit de vendre des actions |

| Vendre | Obligation de vendre des actions | Obligation d’acheter des actions |

Valeur intrinsèque

Une option a une valeur intrinsèque si elle permet à l’acheteur de réaliser, après l’exercice de l’option, une plus-value. Un call a une valeur intrinsèque lorsqu’il permet à l’acheteur d’acheter le sous-jacent bon marché au prix d’exercice et de le revendre cher au prix du marché. Un put a une valeur intrinsèque lorsqu’il permet au vendeur de vendre le sous-jacent cher au prix d’exercice et de le racheter bon marché au prix du marché.

Valeur temps

La prime d’une option se compose de sa valeur intrinsèque et de sa valeur extrinsèque. La valeur extrinsèque d’une option, qu’on appelle également sa valeur temps, correspond au montant supplémentaire que les acheteurs sont prêts à payer pour achter l’option eu égard à la durée du contrat. À l’échéance, la valeur temps d’une option est nulle.

À la monnaie, dans la monnaie, hors de la monnaie

Une option est dite à la monnaie si le prix du sous-jacent est égal ou proche du prix d’exercice de cette option. Mais une option est dite dans la monnaie si elle a une valeur intrinsèque. Et une option est dite hors de la monnaie si elle n’a aucune valeur intrinsèque.

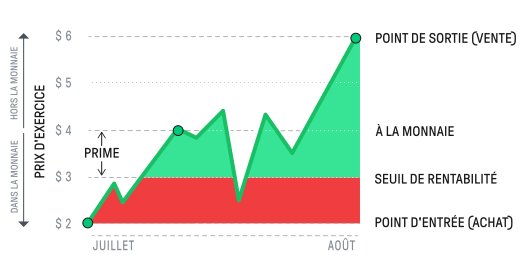

L’image ci-dessus représente une position combinée : actions longues + put long. Après être entré en juillet sur le marché du sous-jacent en achetant des actions (point d’entrée), un trader achète dans le cycle d’août le put à la monnaie dont le prix d’exercice est 4 $ pour protéger sa position impliquant des actions. La prime qu’il paie pour acheter ce put s’élevant à 1 $, le seuil de rentabilité de la position consistant dans ce put long est de 3 $ (prix d’exercice moins prime). Heureusement pour ce trader, le prix du sous-jacent progresse, ce qui lui permet de sortir du marché sous-jacent en août en faisant un profit (point de sortie). Le put expire alors hors de la monnaie, sans valeur.

Le bon moment pour exercer une option

Seul l’acheteur d’une option peut exercer le contrat d’option. Après tout, la prime d’option a été payée à cette fin. Mais quand est-il avantageux d’exercer une option ? Tout dépend du prix d’exercice et du type d’option (achat ou vente).

Choisir selon le prix d’exercice et le type d’option

L’acheteur d’une option d’achat exercera son droit d’achat uniquement au moment où le cours réel des actions dépassera le prix d’exercice de l’option. Dans ce cas, il pourra acheter les actions à un prix plus bas que sur le marché. Lorsque le prix d’exercice de l’option est supérieur au prix du marché, l’acheteur n’exercera bien évidemment pas son droit d’achat. L’achat direct sur le marché s’avère être moins cher.

Quand faut-il vendre directement en Bourse ?

L’acheteur d’une option de vente n’exercera son droit de vente des actions qu’au moment où le cours actuel des actions est inférieur au prix d’exercice de l’option. Lorsque le prix du marché est supérieur au prix d’exercice de l’option, il est plus avantageux de vendre les actions directement en Bourse.

Call Option (Option d’achat)

| Cours > Prix d’exercice | Cours < Prix d’exercice | |

| Acheteur | Exercer l’option d’achat | Ne pas exercer l’option d’achat |

| Vendeur | Obligation de vendre au prix d’exercice | Profit = Prime d’option |

Put option (Option de vente)

| Cours > Prix d’exercice | Cours < Prix d’exercice | |

| Acheteur | Ne pas exercer l’option de vente | Exercer l’option de vente |

| Vendeur | Profit = Prime d’option | Obligation d’acheter au prix d’exercice |

Dans le monde des options, il existe encore quelques termes à clarifier pour répondre à la question « comment trader les options ». L’acheteur d’une option d’achat est appelé long call. Celui qui a vendu une option d’achat est appelé short call ou émission d’option call, mais le jargon financier veut que l’expression la plus utilisée est le short call.

Même chose pour les options de vente : l’acheteur d’une option de vente est appelé long put et celui qui a vendu une option de vente est appelé short put ou émission d’option put. Ici, pareil, nous utilisons principalement le terme short put.

Le biais d’une position

Un marché peut connaître des baisses et des hausses. A la question « comment trader les options », ces fluctuations font appel à des réponses différentes. Le tableau ci-dessous nous montre que faire face à ces différentes situations :

| Type | Action | Terminologie | Répondre à |

| Call | Achat | Long call | Hausse |

| Put | Achat | Long put | Baisse |

| Call | Vente | Short call | Baisse |

| Put | Vente | Short put | Hause |

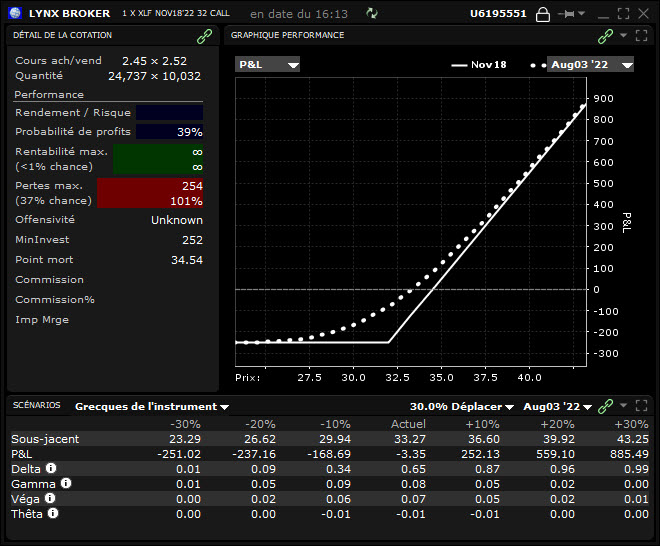

Pour visualiser le biais haussier ou baissier d’une position, vous pouvez consulter son profil sur la plateforme TWS. Dans le profil du long call ci-dessous, on peut voir que la ligne continue qui représente le profit ou la perte (P/L) de la position à l’échéance s’élève au-dessus de la ligne 0 en même temps que le prix du sous-jacent augmente au-delà du seuil de rentabilité. C’est le signe d’une stratégie haussière.

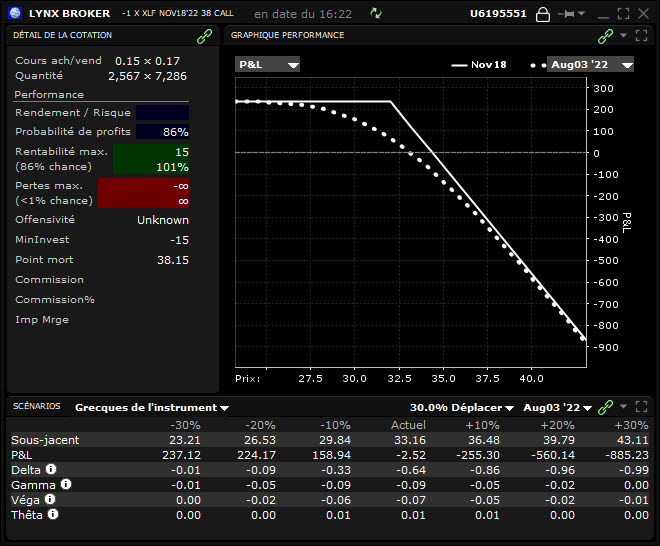

Dans le profil du short call ci-dessous, on peut voir que la ligne continue qui représente le P/L de la position à l’échéance s’élève au-dessus de la ligne 0 en même temps que le prix du sous-jacent diminue au-delà du seuil de rentabilité. Puis elle plafonne mais reste au-dessus de la ligne 0. C’est le signe d’une stratégie baissière dont le profit potentiel est limité.

Comment trader les options via LYNX

Dans la plateforme de trading professionnelle TWS, vous disposez de nombreux outils pour trader vos options de manière professionnelle. Vous pouvez également ajouter les grecques à votre chaîne d’options. Découvrez comment trader les options via LYNX :

--- ---

--- (---%)Displaying the --- graphique

Afficher le graphique du jour