|

Artikel laten voorlezen

|

Uit mijn blog over het beleggen met koopadviezen was op te maken dat het volgen van analisten een mooi rendement kan opleveren. Naast de analisten bestaat er nog een andere groep van beursexperts, namelijk de beursgoeroes.

Geeft het volgen van deze superbeleggers ook een bovengemiddeld rendement?

Veel bekende beleggers worden automatisch beursgoeroes genoemd, maar er bestaat natuurlijk geen echte richtlijn over wanneer je nu wel of niet een beursgoeroe genoemd kan worden. Naar mijn inzien zijn er een aantal beleggers waar men echt niet om heen kan, zoals George Soros, Carl Icahn en natuurlijk het mirakel uit Omaha, Warren Buffett.

Wanneer bekend wordt dat een belegger van een dergelijk kaliber een positie in een effect inneemt, schiet de koers hiervan vrijwel direct flink omhoog. Vele beleggers en fondsen volgen deze beursgoeroes namelijk blindelings.

Dit is een fijne bijkomstigheid voor de beursgoeroes want het eerste rendement is hierdoor direct behaald.

Wellicht ook interessant voor u: Ontdek de 11 beursgoeroes welke jaar op jaar succesvol zijn met o.a. Martin Zweig, Warren Buffett en Benjamin Graham.

Berkshire Hathaway

Warren Buffett doet vrijwel al zijn investeringen vanuit Berkshire Hathaway (ticker: BRK A). Via Berkshire Hathaway heeft hij belangen in diverse blue chips (grootste Amerikaanse fondsen) zoals IBM en Coca-Cola.

Wilt u als belegger in het effect van Warren Buffett beleggen, dan moet u over diepe zakken beschikken; een Class-A aandeel kost namelijk ruim $170.000.

Berkshire heeft vele early investors erg rijk gemaakt. Zo kocht Stewart Horejsi in 1980 driehonderd aandelen voor een prijs van 314 dollar. Dit betekent dat de waarde van zijn investering inmiddels gestegen is van een kleine ton naar ruim een half miljard dollar!

De kans dat u het volgende nieuwe Berkshire Hathaway vindt is erg klein, maar u kunt natuurlijk ook op een alternatieve (en goedkopere) manier mee investeren.

Er bestaan namelijk ook Class B aandelen (ticker: BRK B) die te koop zijn voor $ 114.90. Deze Class B aandelen volgen zijn duurdere broertje vrijwel 1 op 1.

Uw goeroe volgen

Er rest u ook de mogelijkheid om simpelweg dezelfde fondsen te kopen als uw beleggingsgoeroe. Diverse websites houden bij wat gerenommeerde beursgoeroes kopen (bijvoorbeeld gurufocus.com). Op deze wijze is ook na te gaan of het volgen van uw goeroe de S&P outperformed.

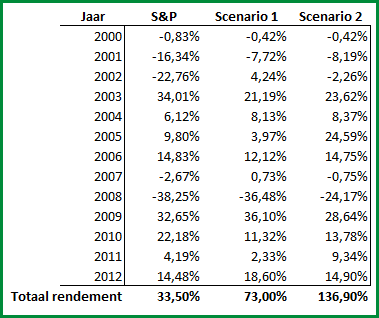

Wij zullen dit ook gaan analyseren voor een goeroe. Voor het gemak houden wij het bij Buffett. Dit wordt gedaan aan de hand van de volgende twee scenarios

1. In januari 2000 worden de vijf grootste posities van Warren Buffett aangeschaft. Deze posities worden vervolgens ongewijzigd aangehouden tot en met eind 2012.

2. Wederom worden in januari 2000 de vijf grootste posities aangeschaft. Ditmaal wordt elk kwartaal geanalyseerd of dit nog steeds de grootste posities van Buffett zijn. Mocht dit niet het geval zijn, dan wordt de portefeuille gewijzigd.

Ook ditmaal wordt de data bekeken tot en met eind 2012.

Wanneer een aandeel in de portefeuille wordt overgenomen, zal deze direct worden vervangen door een nieuw aandeel. De resultaten van elk scenario worden vergeleken met de rendementen van een belegging in een S&P 500 ETF.

Zo kan worden geconcludeerd of de beleggingsmethode van goeroe Warren Buffett de markt daadwerkelijk verslaat. Hieronder volgen de resultaten:

Uit bovenstaande tabel is op te maken dat ook Warren Buffett niet elk jaar een positief rendement weet te behalen. Desondanks presteren beide Warren Buffett scenarios aanzienlijk beter dan de S&P 500 ETF. Het actievere scenario waarbij u uw portefeuille constant aanpast, levert u een hoger rendement op met 136.90% vergeleken met 73% uit het eerste scenario. De S&P investering zou echter slechts een rendement van 33.5% opleveren.

--- ---

--- (---%)Displaying the --- grafiek

Displaying today's chart