De U.S. 10 Year Treasury Note wordt beschouwd als de belangrijkste rentetarief voor de economie.

Handelaren kunnen via rentefutures posities innemen in de belangrijkste obligatie van de Amerikaanse overheid. In dit artikel vertellen we u alles over de 10-Year US Treasury Note Future (ZN).

Bent u opzoek naar een broker waarbij u in futures kunt handelen, klik dan hier.

Futures zijn complexe financiële instrumenten en brengen aanzienlijke risico’s met zich mee. Beleggers moeten zorgvuldig overwegen of ze geschikt zijn voor hun beleggingsdoelstellingen en risicobereidheid. Beleggers moeten ook hun kennis van de futuresmarkten en verschillende strategieën vergroten voordat ze beginnen met handelen in futures.

Wat zijn obligaties?

Voordat we meteen duiken in de eigenschappen van de Amerikaanse rentefutures, bespreken we eerst nog even goed wat de onderliggende waarde is. Op deze manier wordt ook duidelijk wat het belang van deze staatsobligaties is.

Obligaties zijn niets anders dan leningen die door overheden of bedrijven worden uitgegeven. Als u een obligatie koopt, leent u dus geld uit aan de overheid of een onderneming en in ruil daarvoor krijg u een verhandelbaar schuldbewijs. In tegenstelling tot aandelen wordt u met een obligatie in bezit geen mede-eigenaar van de uitgevende instelling. Dit schuldbewijs geeft de houder daarvan wel recht op een vergoeding. De vergoeding voor het uitlenen van geld, de rente, wordt meestal periodiek (bijvoorbeeld jaarlijks of per kwartaal) uitgekeerd. Dit wordt ook wel couponrente genoemd. De looptijd van obligaties varieert van 1 tot 99 jaar.

Alles over obligaties leest u hier: Beleggen in obligaties.

Bij Amerikaanse staatsobligaties wordt onderscheid gemaakt tussen Treasury Bills, Notes en Bonds. Met Treasury Bills worden obligaties aangeduid met een looptijd van minder dan 1 jaar. Met Notes doelt men op obligaties met looptijden van 2 tot 10 jaar. De Bonds zijn de langste leningen en hebben veelal looptijden van 20 en 30 jaar.

Goed om te onthouden is dat obligaties en rentes tegenovergesteld van elkaar bewegen. Dat wil zeggen dat de obligatie in waarde stijgt als de rente daalt. Als de rente daarentegen stijgt dan zal de waarde van de obligatie juist dalen om dit verschil te compenseren.

Staatsobligaties

Rendementen op (overheids)obligaties worden door beleggers om meerdere redenen goed in de gaten gehouden. De rentes op deze obligaties geven ten eerste aan tegen welke prijs de overheid bereid is om geld te lenen. De overheid leent door het uitgeven van een obligatie namelijk geld en betaalt daarvoor een vergoeding.

Aangezien de kans dat de Amerikaanse overheid failliet gaat verwaarloosbaar is, staat de rente op de 3-month US Treasury Bill ook wel bekend als de risk-free rate. Dit is dus het rendement dat beleggers risicovrij kunnen behalen met de aankoop van een staatsobligatie.

Waarom is de U.S. 10 Year Treasury Note belangrijk?

De Amerikaanse overheid financiert zichzelf gedeeltelijk door het uitgeven van 10-year treasury notes. Deze obligaties betalen doorgaans twee keer per jaar rente en zal de nominale waarde aan het einde van de looptijd terugbetalen.

Het rendement op de 10-jaars staatslening wordt nauwlettend in de gaten gehouden als een indicator voor het vertrouwen onder beleggers. Indien de economie goed draait dan zijn er talloze plekken waar rendement gemaakt kan worden. Wanneer het vertrouwen hoog is, zullen de koersen van obligaties dalen en zullen de rentes (rendementen) op deze leningen stijgen. Wanneer het vertrouwen laag is, stijgen de obligatiekoersen en dalen de rendementen, omdat er meer vraag is naar deze veilige belegging. Obligaties worden daarom ook wel eens aangeduid als vluchthaven. Enkele jaren geleden tijdens de coronacrash in maart zagen we nog een enorme vraag naar obligaties en de rente op deze leningen daalde sterk.

Ook de geopolitieke situaties van andere landen kunnen de prijzen van Amerikaanse staatsobligaties beïnvloeden, omdat de VS dan als een veilige haven voor kapitaal wordt gezien. Dit kan de prijzen van Amerikaanse staatsobligaties doen stijgen naarmate de vraag toeneemt, waardoor de rendementen dalen. Hetzelfde principe zien we ook in Japan, dat economisch gezien als een van de veiligste havens ter wereld wordt beschouwd.

De 10-jaars staatsleningen worden wereldwijd gebruikt als maatstaf voor de economie. Maar ook hypotheekverstrekkers gebruiken de 10-jaars rente bij de bepaling van de hypotheekrentes. Een rentevaste periode van 10 jaar is ook de meest gekozen lening onder huizenbezitters.

Traden in rentefutures

Obligaties maken bij veel beleggers onderdeel uit van hun portefeuille. Voor de wat kleinere belegger, en zeker de trader, zijn de obligaties minder interessant. Toch kunt u als handelaar inspelen op de bewegingen in de Amerikaanse 10-jaars rente. Er is namelijk een future beschikbaar op de 10-year US Treasury note. Deze kunt u vinden in het handelsplatform met de ticker: ZN. Voor de doorgewinterde handelaar zijn er ook opties beschikbaar op deze rentefutures.

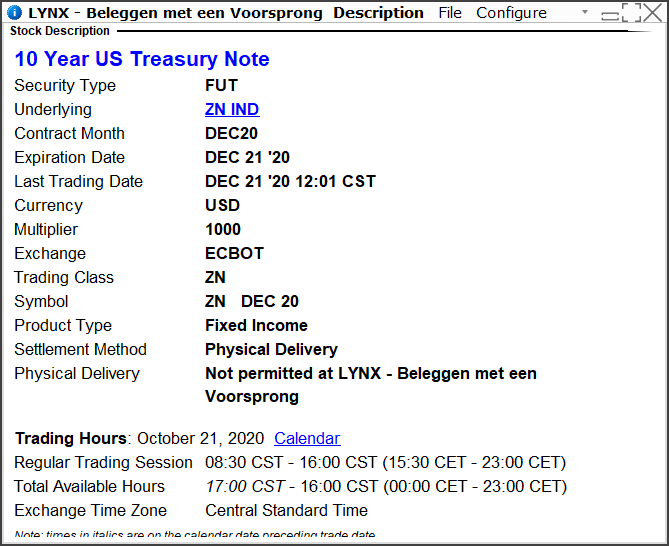

De rentefuture wordt uitgegeven door Chicago Board of Trade (CBOT) in samenwerking met de CME Group. De onderliggende waarde van de future is uiteraard de 10 Year Us Treasury Note. De rentefuture heeft een multiplier van 1000 en daarmee vertegenwoordigt elke punt beweging van de obligatie een waarde van $ 1000. De initial margin ligt op $ 1635 en de maintanance margin ligt iets boven de $ 1300.

LYNX is dé broker voor futureshandelaren. Handel op ‘s werelds bekendste futuresmarkten. Vijf dagen per week, bijna 24 uur per dag.

Fysieke levering rentefutures

De rentefuture kent officieel een fysieke levering, wat inhoudt dat u daadwerkelijk een obligatie in handen zou krijgen zodra het contract expireert. Via LYNX is het echter niet mogelijk om deze future te laten expireren. Om fysieke levering van expirerende futures te voorkomen dient u als klant uw futurecontract door te rollen voordat de Close-out periode van start gaat. Indien u nog een positie heeft na de start van de Close-out periode dan kan het systeem uw positie automatisch sluiten. De liquidatieorder vindt plaats tussen het begin van de Close-out periode en het Cutoff tijdstip. Zo’n twee dagen voor deze “cutoff” worden uw posities dus automatisch gesloten om fysieke levering te voorkomen.

Bond Duration & Convexity

Een belangrijk begrip op de obligatiemarkt is duration. Duration is een schatting van de verandering in de koers van een obligatie voor een bepaalde verandering in het rendement, ervan uitgaande dat er verder niets verandert. Het kan ook worden beschouwd als de periode waarin een obligatie moet worden aangehouden om het marktrendement op een bepaalde obligatie te verkrijgen. Duration gaat er echter vanuit dat prijsveranderingen linear zijn en dat 1% stijging van de rente zorgt voor een daling van 1% in de obligatie. Op korte termijn en bij kleine bewegingen zal dit aardig overeen komen, maar bij grotere bewegingen zijn obligaties convex.

Met de term convexity, of convexiteit in het Nederlands, doelt men op het feit dat obligaties en de rendementen niet linear bewegen, maar convex. Wat u daarover in ieder geval dient te weten is dat koersdalingen van grote rentestijgingen doorgaans kleiner zijn dan stijgingen van de obligatiekoers ten gevolge van rentedalingen. Bij grote rentedalingen zullen obligaties dus veelal te hard stijgen en bij grote rentestijgingen zullen obligatiekoersen mogelijk niet ver genoeg dalen.

Convexiteit heeft de neiging om een minder belangrijke rol te spelen wanneer de rentetarieven in kleine hoeveelheden veranderen, maar bij grotere bewegingen moeten beleggers zich bewust zijn van dit effect. Convexiteit is een belangrijk begrip omdat het van toepassing is op alle vastrentende waarden en een belangrijk onderdeel is van het renterisico.

Voordelen van handelen in futures:

- Hedging: Instellingen zoals banken, pensioenfondsen en bedrijven gebruiken rentefutures om zich in te dekken tegen rentebewegingen.

- Kapitaalefficiënt: futures bieden gunstige marginvereisten, waardoor er met een relatief kleine inleg toch een positie geopend kan worden.

- Liquiditeit: door de hoge liquiditeit genieten rentefutures van een kleine spread (verschil bied- en laatprijs). Een kleine spread betekent lage indirecte kosten voor de belegger.

- Flexibele handelstijden: De handel gaat 24 uur per dag door, vijf dagen in de week. Doordat de handel vrijwel continue doorgaat, bent u (bijna) altijd in staat om de positie te beschermen met een stoploss.

Nadelen van handelen in futures:

- Ongelimiteerde verliezen: In het geval van een shortpositie in een future kan het verlies oneindig oplopen. Dit kan ook gebeuren bij een longpositie als de onderliggende waarde slechts één effect betreft, bijvoorbeeld een grondstof. Naarmate de koers van de onderliggende waarde stijgt of daalt, loopt het verlies van uw short- of longpositie op. De koers van de onderliggende waarde kan in theorie ongelimiteerd toe- of afnemen

- Complexiteit: De prijs van een rentefuture wordt beïnvloed door veel factoren: rentecurve, duration, convexiteit, marktverwachtingen. Begrip van deze concepten is essentieel.

- Het effect van een hefboom: De contractwaarde wordt vergroot door de multiplier. Een koersbeweging van het onderliggende effect leidt tot een vergrote koersstijging- of daling van het futurescontract. Winsten en verliezen kunnen daardoor versneld oplopen. Door de hefboom kan een relatief kleine beweging in de markt een groot effect hebben op uw rendement, maar ook op uw verlies. In extreme gevallen kunt u meer verliezen dan uw initiële inleg.

- Margin calls: Futurehandel kan leiden tot het verliezen van uw volledige inleg of zelfs meer. Het verlies bij futures is in theorie ongelimiteerd en kan daarmee ook de initiële marginverplichting overschrijden. De belegger zal in dat geval mogelijk extra moeten bijstorten om aan de marginverplichtingen te kunnen voldoen.