Geschatte leestijd: 7 minutes

Door middel van opties op deze ETF kunnen beleggers inspelen op prijsbewegingen, zonder de ETF zelf te bezitten.

In dit artikel gaan we in op de kenmerken van QQQ-opties, de mogelijke toepassingen en enkele voorbeelden van strategieën — met aandacht voor bijbehorende risico’s.

Bent u op zoek naar een broker om opties te handelen, klik dan hier.

Opties zijn complexe financiële instrumenten en brengen aanzienlijke risico’s met zich mee. Beleggers moeten zorgvuldig overwegen of ze geschikt zijn voor hun beleggingsdoelstellingen en risicobereidheid. Beleggers moeten ook hun kennis van de optiemarkt en verschillende strategieën vergroten voordat ze beginnen met handelen in opties.

Wat zijn QQQ-opties?

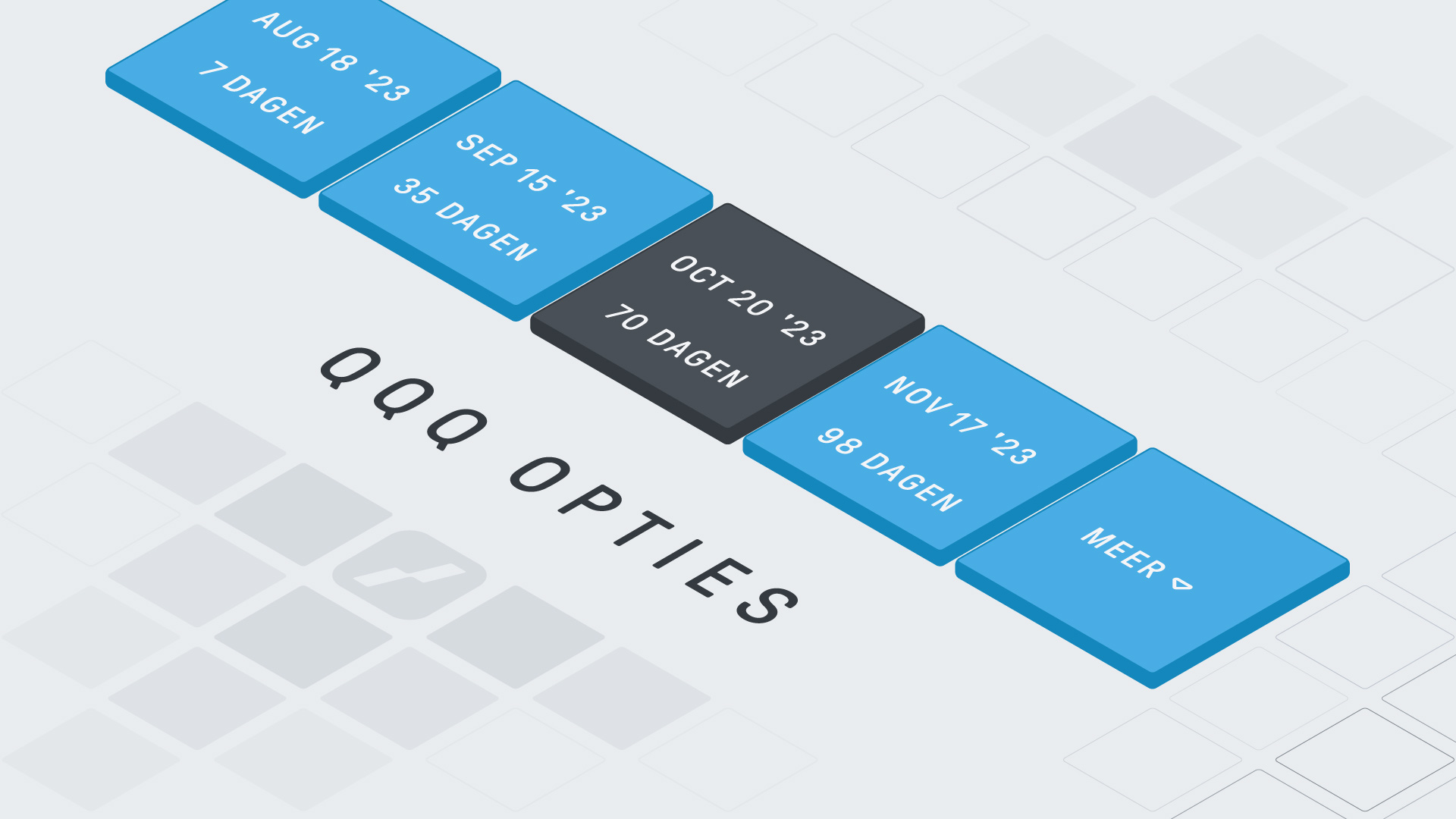

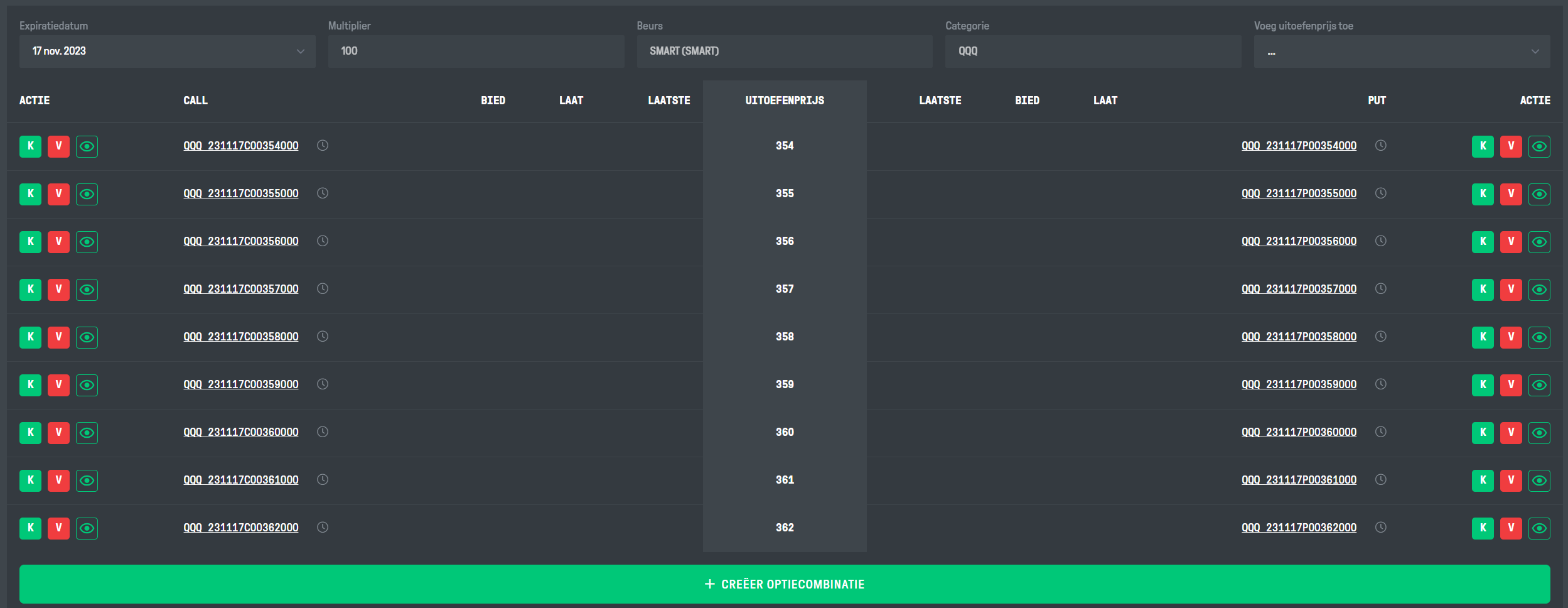

QQQ-opties zijn derivaten die beleggers het recht geven om de QQQ ETF te kopen of te verkopen tegen een vooraf vastgestelde prijs (uitoefenprijs), vóór of op een bepaalde expiratiedatum. Elke standaardoptiecontract vertegenwoordigt 100 eenheden van de onderliggende waarde.

Voorbeeld:

Als de QQQ ETF verhandeld wordt op $450, vertegenwoordigt één optie theoretisch een onderliggende waarde van $45.000 (100 × $450). De werkelijke investering is echter lager vanwege het hefboomeffect, maar hier staat ook een verhoogd risico tegenover.

Voordelen van QQQ options

QQQ-opties bieden diverse voordelen, waaronder eenvoud en liquiditeit. De NASDAQ-100 Index, waar de QQQ ETF op gebaseerd is, omvat veel van ‘s werelds grootste technologiebedrijven, waardoor QQQ-opties aantrekkelijk zijn voor beleggers die willen profiteren van de prestaties van deze marktleiders. De liquiditeit van QQQ-opties is hoog, waardoor beleggers gemakkelijk in en uit posities kunnen stappen. Dit vertaalt zich in smalle spreads (het verschil tussen bied- en laatprijzen) en relatief lage transactiekosten, wat beleggers ten goede komt.

Andere voordelen van QQQ-opties zijn onder meer:

- Diversificatie: QQQ-opties stellen beleggers in staat om blootstelling te krijgen aan een breed scala van technologiebedrijven zonder individuele aandelen te hoeven kopen.

- Liquide markt: QQQ-opties behoren tot de meest liquide opties op de markt, wat zorgt voor gemakkelijke uitvoering van transacties.

- Flexibiliteit: Beleggers kunnen diverse strategieën toepassen, zoals bescherming tegen neerwaartse risico’s of het genereren van extra inkomsten.

- Hefboomeffect: Opties bieden de mogelijkheid van een potentieel hoger rendement bij een relatief lagere investering in vergelijking met het kopen van aandelen of ETF’s, maar dit gaat gepaard met een hoger risico.

Nadelen en risico’s van QQQ-opties

Hoewel QQQ-opties diverse strategische mogelijkheden bieden, is het belangrijk om de risico’s en beperkingen goed te begrijpen. Hieronder volgt een overzicht van de voornaamste nadelen en risico’s:

- Volledig verlies van inleg bij gekochte opties als de verwachte beweging uitblijft.

- Onbeperkt verlies bij sommige geschreven posities, tenzij deze worden afgedekt.

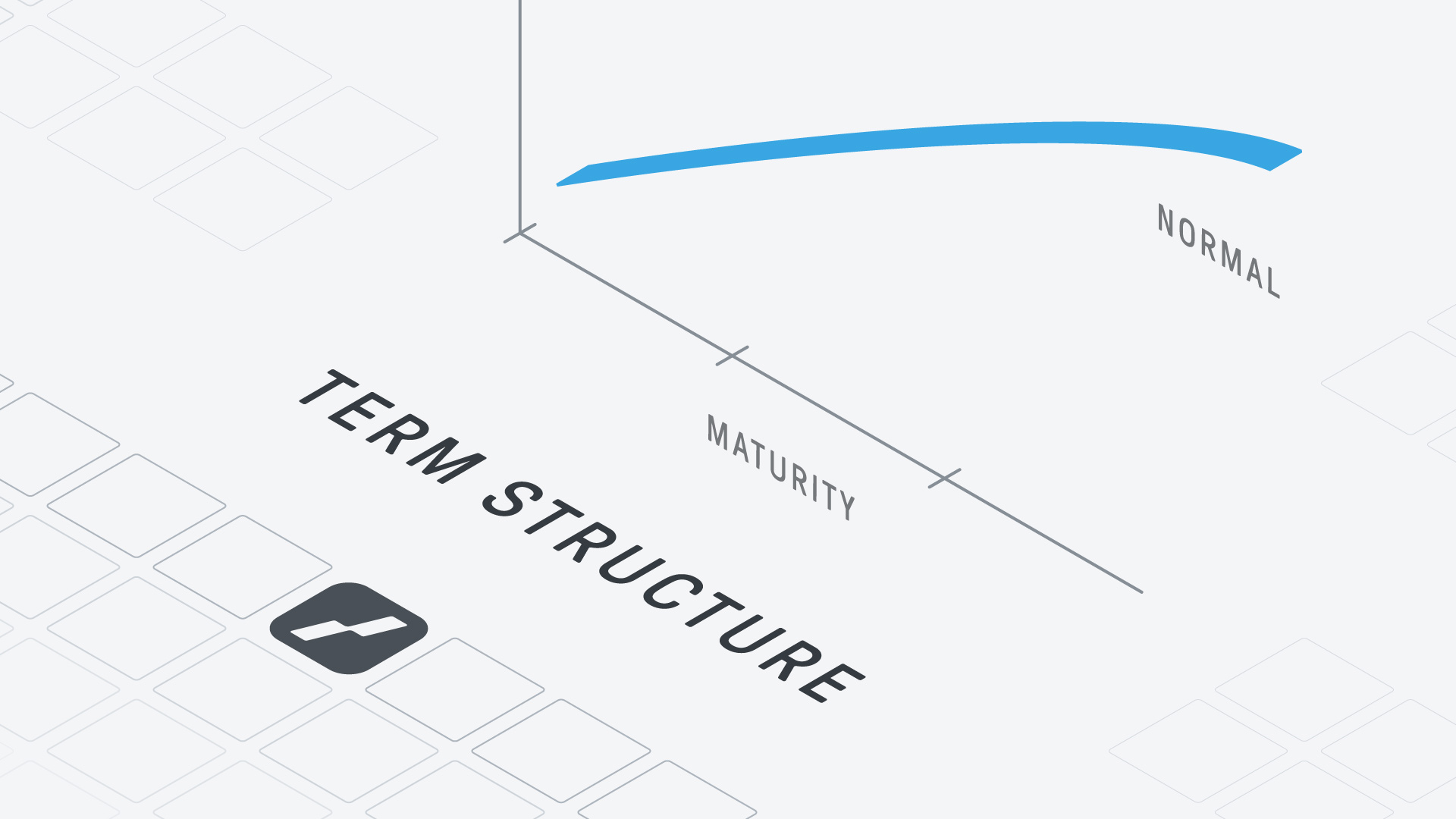

- Volatiliteit en timing: koersbewegingen en tijdsverloop beïnvloeden de waarde van opties sterk.

- Liquiditeitsrisico: hoewel QQQ-opties zeer liquide zijn, kunnen afwijkende marktcondities dit beïnvloeden.

Voorbeeld QQQ options

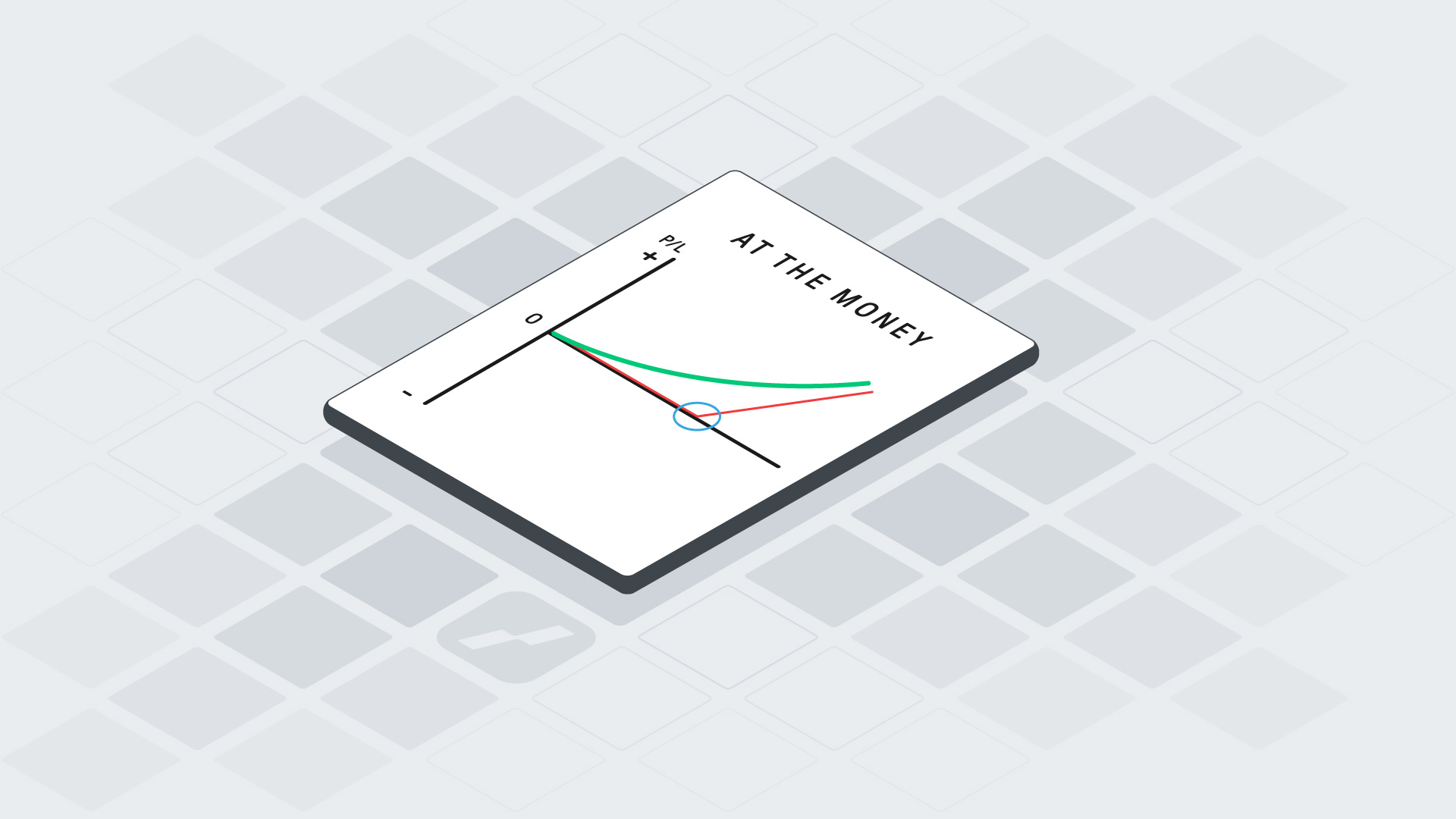

In dit voorbeeld staat de Invesco QQQ Trust op 355 punten. U verwacht dat de QQQ ETF zal stijgen naar 375 punten, aangezien u een positieve marktbeweging voorziet. U besluit een calloptie te kopen met een uitoefenprijs van 360 en een vervaldatum van 15 december 2023, over 51 dagen.

Stel dat u voor deze calloptie $ 5 betaalt, en vanwege de multiplier kost dit u dus $ 500. Dit betekent dat uw break-evenpunt op 360 + 5 = 365 punten ligt. De QQQ moet met minstens 1,5% stijgen tijdens de vervaldatum om break-even te draaien. Als de QQQ ETF eindigt onder de 360 punten, verliest u uw volledige inleg van $ 500. Boven de 365 punten begint u winst te maken voor elke punt dat de QQQ ETF stijgt. Als de QQQ ETF zoals verwacht stijgt naar 375 punten, maakt u $ 1.500 winst.

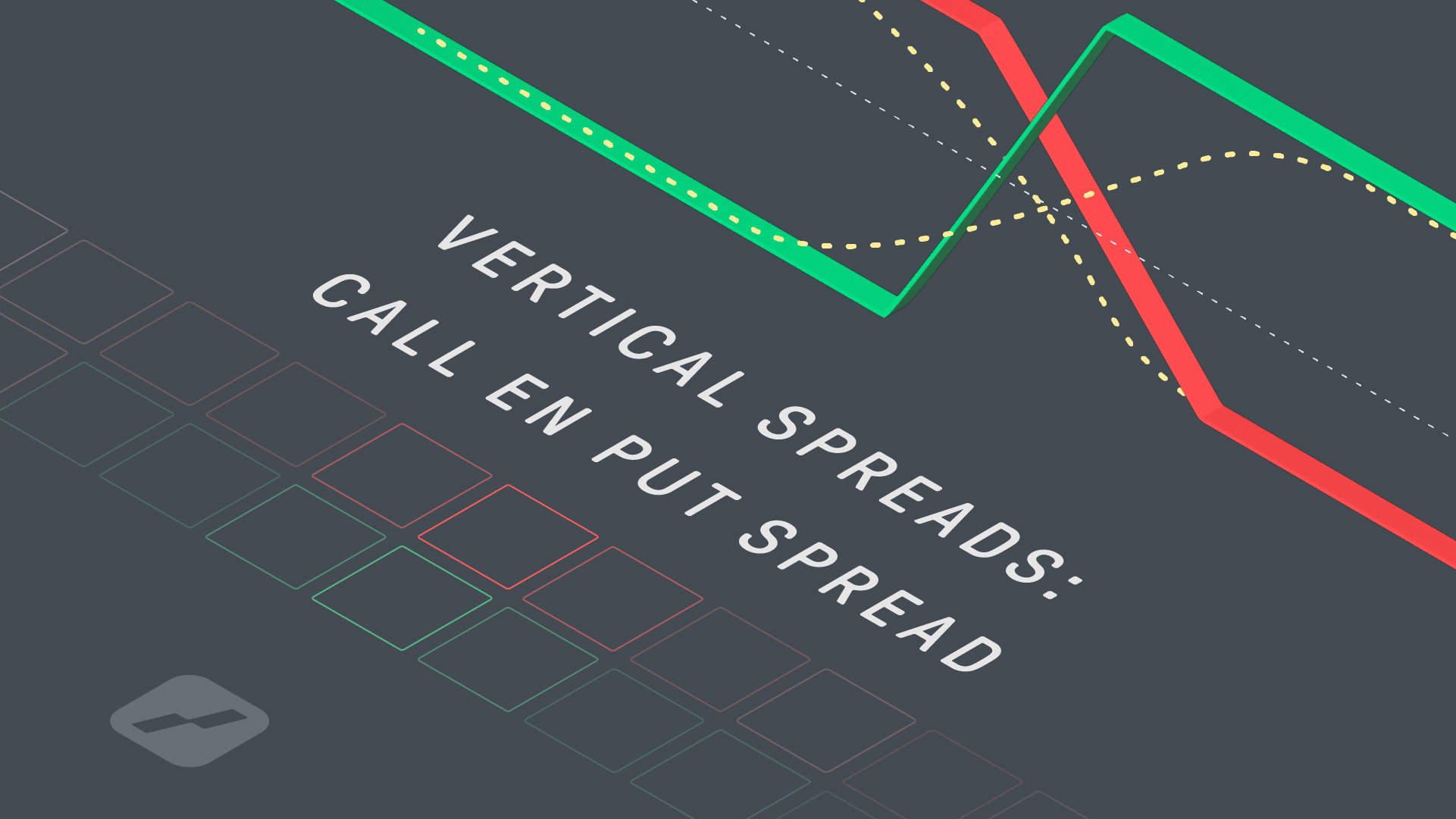

Uiteraard kunt u ervoor kiezen om complexere strategieën te gebruiken. Zoals spreads, om uw risico en potentiële winst aan te passen aan uw handelsdoelen.

Strategieën voor handelen in QQQ options

Hieronder noemen we enkele optiestrategieën die beleggers kunnen toepassen bij het verhandelen van QQQ-opties. Deze strategieën kunnen worden aangepast aan uw verwachtingen en risicotolerantie.

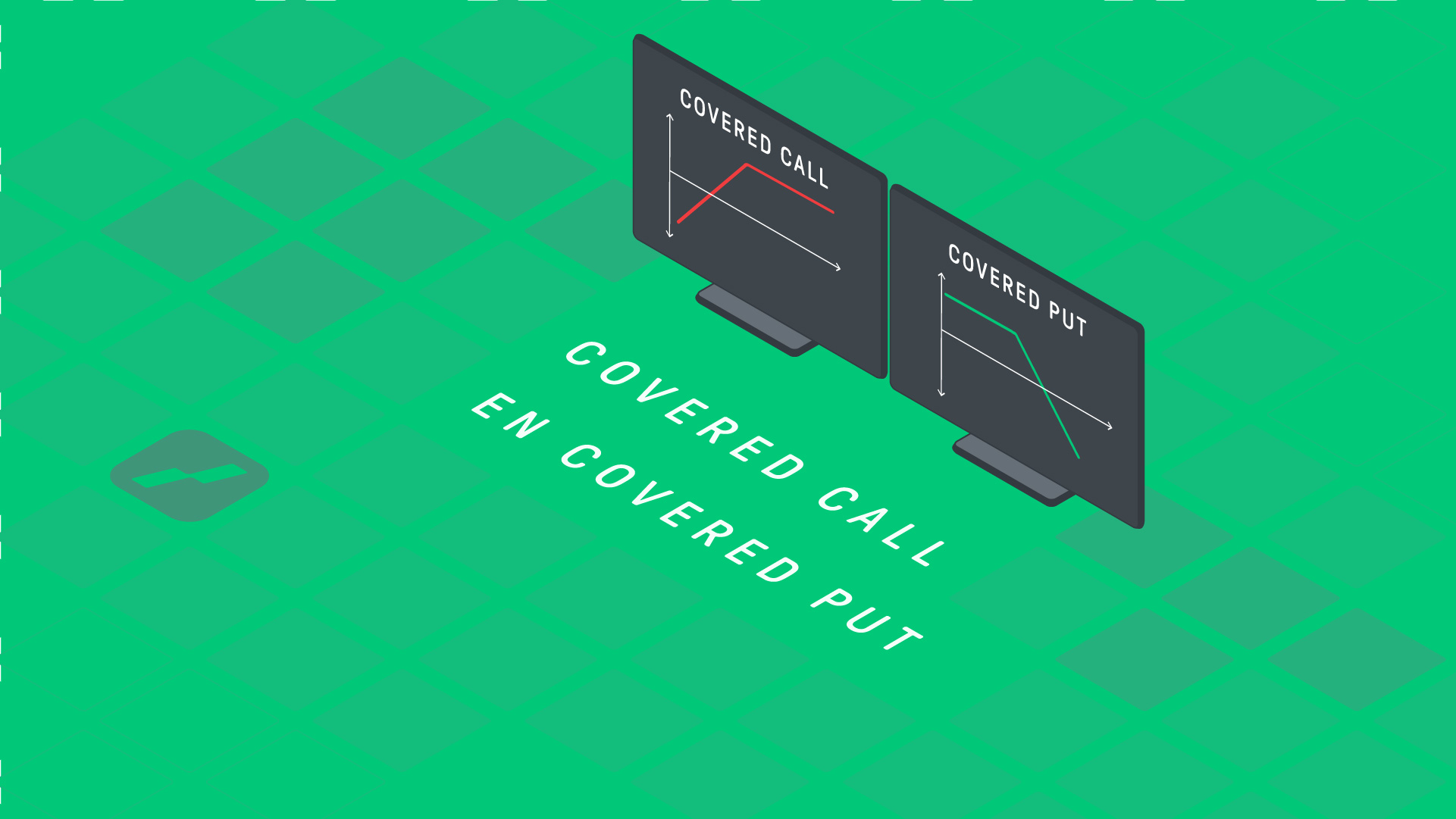

Covered Call: Een strategie waarbij een belegger de QQQ ETF bezit en call-opties schrijft om extra inkomsten te genereren.

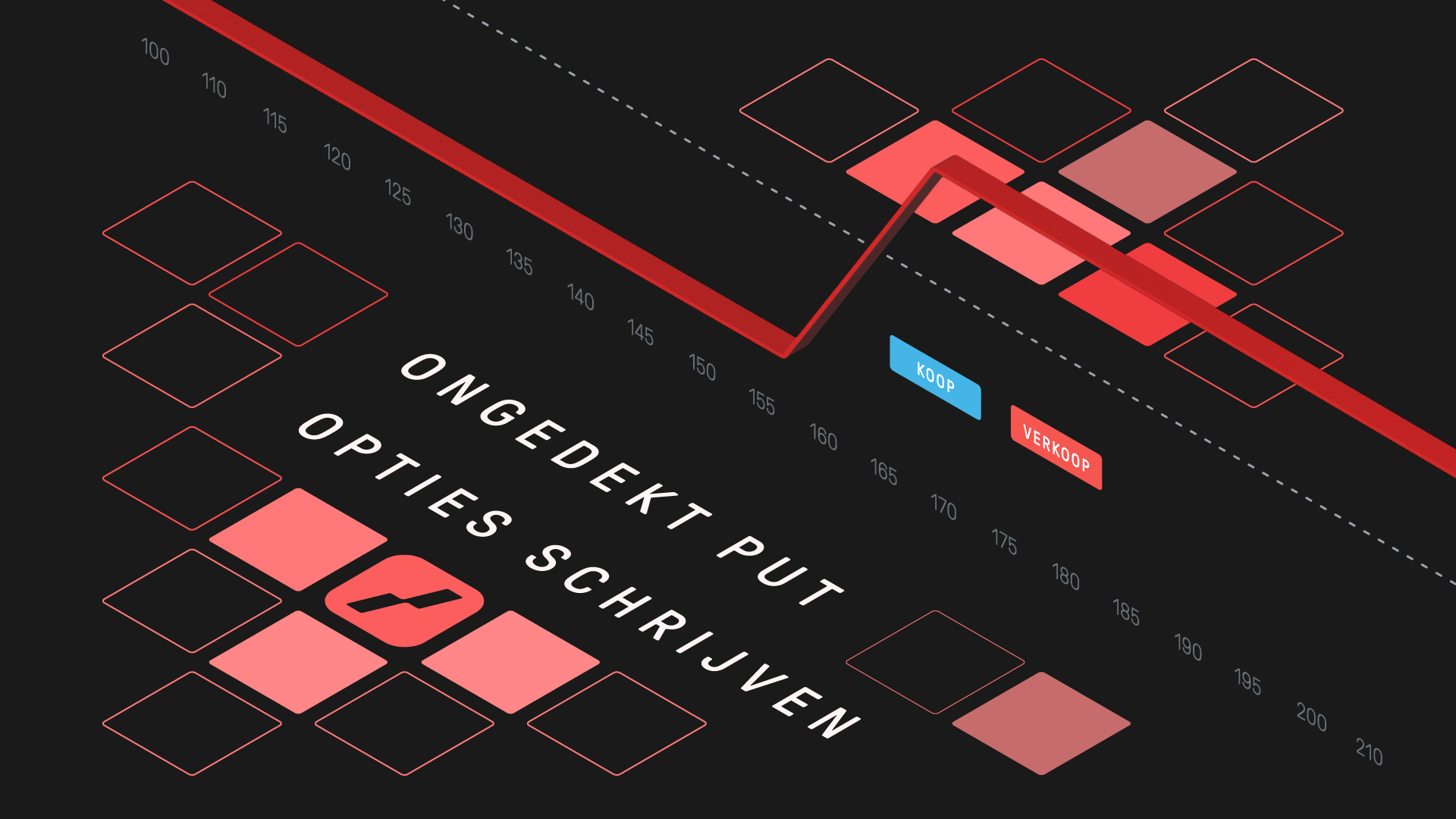

Protective Put: Hierbij koopt een belegger put-opties om zijn bestaande QQQ-positie te beschermen tegen neerwaartse prijsbewegingen.

Straddle: Een strategie waarbij een belegger zowel een call-optie als een put-optie koopt, in anticipatie op grote prijsbewegingen.

Iron Condor: Een iron condor is opgebouwd uit vier opties. Met een iron condor spread wordt ingespeeld op een beperkte beweeglijkheid van de onderliggende waarde.

Strangle: Met een strangle kunt u net zoals bij de iron condor inspelen op beperkte of toegenomen beweeglijkheid. Deze strategie bestaat uit slechts twee poten.

Wat zijn de verschillen tussen NDX options en QQQ options?

Naast QQQ-opties zijn er ook opties beschikbaar op de NASDAQ-100 Index (NDX). Hier zijn enkele belangrijke verschillen tussen NDX-opties en QQQ-opties.

Onderliggend instrument

- NDX-opties: NDX-opties zijn gebaseerd op de NASDAQ-100 Index zelf. Hun waarde wordt beïnvloed door de prestaties van de index als geheel, zonder betrekking tot de prijsbewegingen van individuele aandelen of de QQQ ETF.

- QQQ-opties: QQQ-opties zijn gebaseerd op de Invesco QQQ Trust, die daadwerkelijk een portefeuille van aandelen aanhoudt die overeenkomen met de samenstelling van de NASDAQ-100 Index. Daarom worden QQQ-opties beïnvloed door zowel de beweging van de index als de prijsbewegingen van de individuele aandelen in de ETF.

Handelskenmerken

- NDX options: NDX-opties worden contant afgerekend. Dit betekent dat als u ervoor kiest om een NDX-optie uit te oefenen, u het verschil in contanten ontvangt tussen de uitoefenprijs en de slotwaarde van de NASDAQ-100-index op de uitoefendatum. Fysieke levering van aandelen is niet mogelijk.

- QQQ options: QQQ options kunnen fysiek worden afgewikkeld, wat betekent dat als u ervoor kiest om een optie uit te oefenen, u daadwerkelijk de QQQ ETF kunt ontvangen of dient te leveren, afhankelijk van uw positie.

Liquiditeit en kosten

Over het algemeen hebben QQQ-opties vaak een hogere liquiditeit en een hoger handelsvolume dan NDX-opties, wat resulteert in strakkere bied-laat spreads en efficiëntere uitvoering van transacties.

Risico’s van opties: voordat u besluit te gaan handelen in opties, is het belangrijk om de risico’s te begrijpen. Opties kunnen leiden tot aanzienlijke verliezen als de markt zich ongunstig ontwikkelt. Zorg ervoor dat u vertrouwd bent met optiestrategieën en dat u de mogelijke gevolgen begrijpt voordat u opties verhandelt. Het gebruik van stop-loss orders wordt aangeraden om uw risico te beperken.

Conclusie QQQ opties

Opties op de QQQ ETF bieden beleggers een krachtig instrument om te profiteren van de prestaties van ‘s werelds meest invloedrijke technologiebedrijven zonder de aandelen zelf te hoeven kopen. Met voordelen zoals diversificatie, liquiditeit en strategische flexibiliteit, zijn QQQ-opties een waardevolle aanvulling op het gereedschapskist van beleggers.

Of u nu op zoek bent naar bescherming tegen neerwaartse risico’s, extra inkomsten wilt genereren of wilt speculeren op marktbewegingen, QQQ-opties bieden talloze mogelijkheden. Het is echter essentieel om de risico’s van opties te begrijpen en een solide begrip te hebben van de markt om deze instrumenten effectief te kunnen gebruiken.

Risico’s van opties

Voordat u besluit te gaan handelen in opties is het belangrijk dat u begrijpt dat financiële instrumenten zoals opties risico’s met zich meebrengen. Als de markt de verkeerde richting uitgaat kan dit tot aanzienlijke verliezen leiden. Beleggers moeten daarom goed begrijpen welke risico’s ze lopen voordat ze in opties handelen. Het gebruik van stop loss orders wordt aangeraden.

Hier vindt u gedetailleerde informatie over de producten:

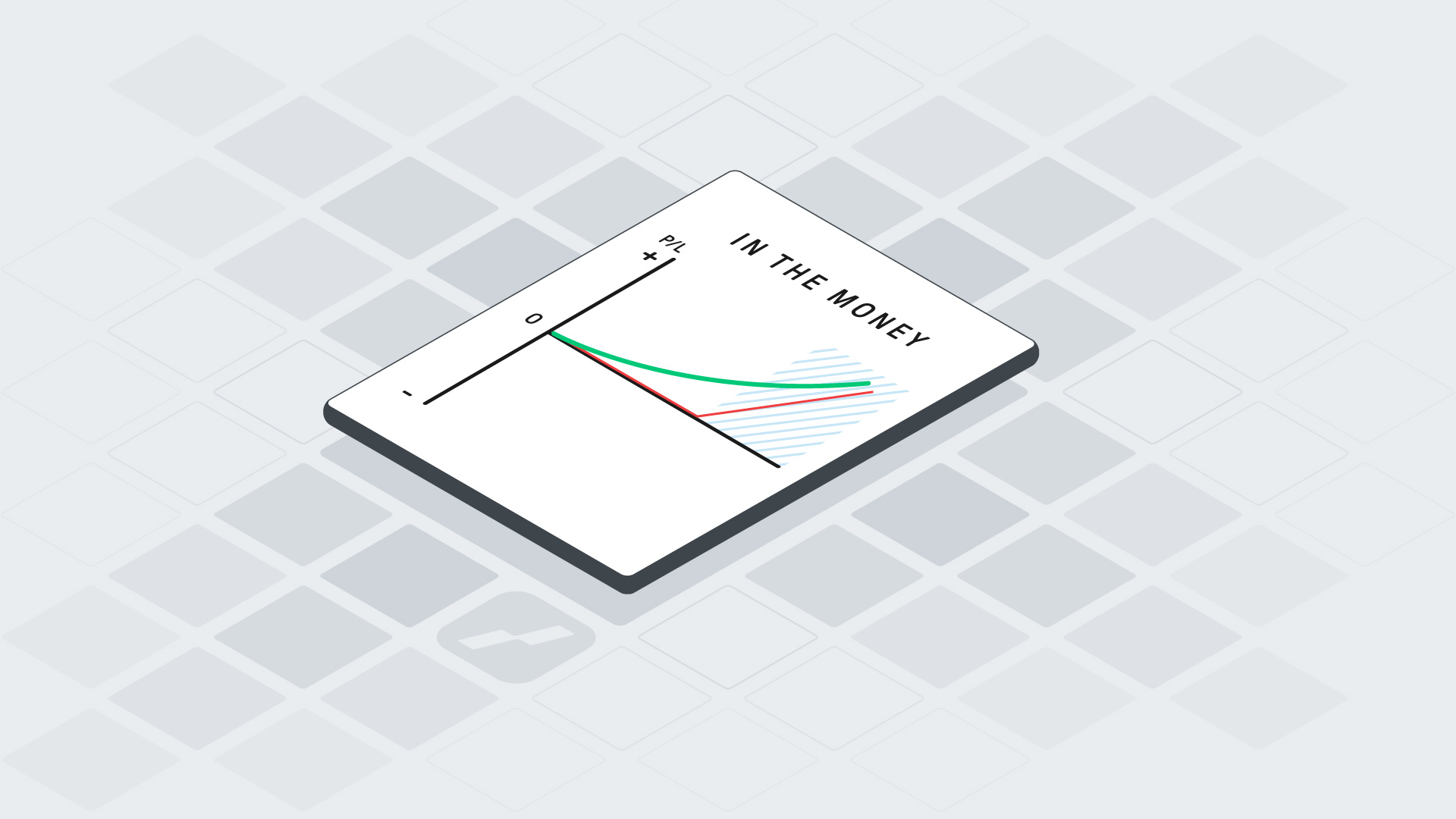

Long call

Short call

Long put

Short put