|

Artikel laten voorlezen

|

Geschatte leestijd: 5 minutes

Hoewel LEAPS minder kapitaal vereisen dan het rechtstreeks aankopen van aandelen, is het belangrijk om te beseffen dat deze strategie’s niet zonder risico zijn. Ze combineren koersrisico met tijdsverval en gevoeligheid voor volatiliteit. Zonder voldoende kennis kan deze techniek eerder schadelijk dan voordelig zijn. Begrijpt u echter het onderscheid tussen intrinsieke en extrinsieke waarde, dan kunt u LEAPS inzetten als een krachtig alternatief voor aandelenposities.

We gaan dieper in op de werking van LEAPS-callopties als alternatief voor fysiek aandelenbezit. Daarbij behandelen we begrippen zoals intrinsieke waarde, delta, theta en vega, en wordt een theoretisch voorbeeld geschetst waarin de risico’s en rendementen worden gevisualiseerd. Bent u op zoek naar een broker om opties te handelen, klik dan hier.

Opties zijn complexe financiële instrumenten en brengen aanzienlijke risico’s met zich mee. Beleggers moeten zorgvuldig overwegen of ze geschikt zijn voor hun beleggingsdoelstellingen en risicobereidheid. Beleggers moeten ook hun kennis van de optiemarkt en verschillende strategieën vergroten voordat ze beginnen met handelen in opties.

Wat zijn LEAPS?

LEAPS staat voor Long-Term Equity Anticipation Securities. Het zijn optiecontracten met een looptijd van meer dan één jaar. Zowel call- als putopties kunnen als LEAPS worden verhandeld, maar in dit artikel ligt de focus op LEAPS-callopties als langetermijnvervanging voor een aandelenpositie.

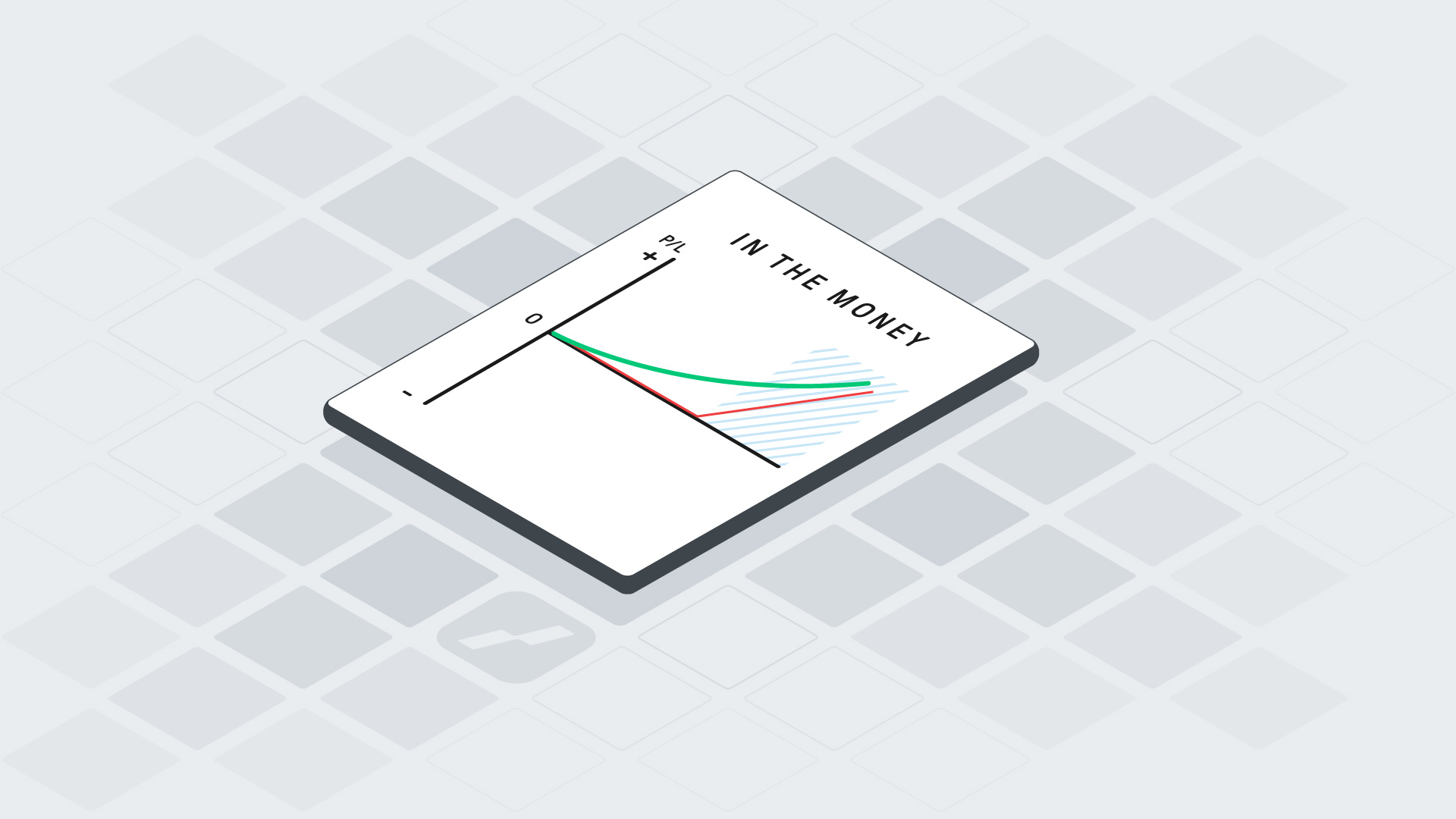

Kenmerkend voor LEAPS is dat ze doorgaans diep in-the-money (ITM) zijn. Hierdoor bestaat een groot deel van hun waarde uit intrinsieke waarde, wat betekent dat de prijsontwikkeling van de optie sterk meebeweegt met het onderliggende aandeel. Dit wordt weerspiegeld in een hoge delta, vaak dicht bij 1, wat betekent dat bij een stijging van € 1 in het aandeel, de waarde van de optie bijna evenveel stijgt.

Waarom LEAPS in plaats van aandelen?

Wanneer u een LEAPS-calloptie koopt in plaats van 100 aandelen, behoudt u een groot deel van uw kapitaal. U betaalt namelijk enkel de premie van de optie, die – als deze diep ITM is – weliswaar hoog is, maar nog steeds aanzienlijk lager dan de totale aandelenwaarde.

Deze kapitaalbesparing creëert een hefboom: bij een stijging van de onderliggende waarde is uw procentuele rendement op de ingelegde premie hoger dan bij een rechtstreekse aandelenkoop. Deze hefboom werkt echter ook in omgekeerde richting. Daalt het aandeel, dan is het verlies op de optie relatief groter.

Daarnaast verliest een LEAPS in tegenstelling tot aandelen tijdwaarde (extrinsieke waarde). Hoewel de impact van tijdsverval (theta) kleiner is dan bij kortlopende opties, verdwijnt deze waarde richting de expiratiedatum. Ook is de waarde van LEAPS gevoelig voor veranderingen in impliciete volatiliteit (vega).

Voorbeeld van synthetisch aandelenbezit met een LEAPS-calloptie

Stel u wilt 100 aandelen van een fictief technologiebedrijf in bezit hebben. De aandelenkoers bedraagt € 80. In plaats van 100 aandelen te kopen voor € 8.000, kiest u voor een LEAPS-calloptie met een uitoefenprijs van € 40 en een looptijd van 18 maanden. De premie bedraagt € 42, waarvan € 40 aan intrinsieke waarde is en € 2 aan extrinsieke waarde.

Uw investering is dan € 4.200 in plaats van € 8.000. Als het aandeel stijgt tot € 100, bedraagt de waarde van uw LEAPS € 60. Uw winst is dan € 18 per aandeel, oftewel 43% rendement op uw premie. Bij aandelenbezit zou dit 25% zijn. Echter, als het aandeel daalt tot € 70, verliest u € 10 aan intrinsieke waarde plus mogelijk de resterende extrinsieke waarde, een groter percentage van uw investering dan bij het aandeel zelf.

Risico’s van LEAPS: wat moet u weten?

Hoewel LEAPS het gevoel kunnen geven van aandelenbezit met minder kapitaal, moeten de risico’s expliciet benoemd worden:

- Beperkte liquiditeit: niet alle LEAPS-opties zijn even liquide. Dit kan zich uiten in bredere bied-laat spreads en beperkte uitvoerbaarheid van uw strategie.

- Volledig verlies mogelijk: zoals bij elke optie, kan de gehele premie verloren gaan als de optie waardeloos afloopt.

- Tijdsverval: ook al verloopt dit trager dan bij kortlopende opties, theta speelt nog steeds een rol. Vooral in de laatste maanden neemt het effect toe.

- Impliciete volatiliteit: een daling in de verwachte volatiliteit kan leiden tot waardeverlies, zelfs als de koers van het aandeel nauwelijks beweegt.

Positiemanagement: doorrollen of strategisch combineren

Wanneer de waarde van uw LEAPS fors is gestegen, kunt u de positie sluiten en de winst realiseren. Als u nog vertrouwen heeft in het aandeel, maar de looptijd van uw LEAPS korter wordt, kunt u ook overwegen om de positie door te rollen. Dat betekent dat u de bestaande optie sluit en een nieuwe opent met een latere expiratiedatum, eventueel met een aangepaste uitoefenprijs.

Een andere mogelijkheid is het combineren van uw LEAPS met een geschreven calloptie boven de strike – een strategie die bekend staat als de Poor Man’s Covered Call (PMCC). Hiermee ontvangt u extra premie en verlaagt u het break-evenpunt. Let wel: het schrijven van de extra call brengt ook verplichtingen met zich mee en kan het winstpotentieel beperken.

Aandachtspunten bij vergelijking met aandelen

Het bezit van een LEAPS verschilt fundamenteel van dat van een aandeel:

- Geen dividendrechten: u ontvangt geen dividenduitkering, hoewel deze verwachting in de LEAPS-premie kan verwerkt zijn.

- Beperkte looptijd: aandelen kunnen onbeperkt worden aangehouden; LEAPS hebben een vaste expiratiedatum.

- Hefboomwerking: kleine prijsbewegingen kunnen een groter effect hebben op het rendement.

- Geen stemrecht: u participeert niet in aandeelhoudersvergaderingen of stemrondes.

Deze kenmerken maken LEAPS tot een afgeleid product dat qua profiel dichter bij derivaten hoort dan bij directe eigendom.

Conclusie: kapitaalefficiënt, maar kennis vereist

LEAPS bieden een alternatieve manier om langetermijnblootstelling aan aandelen te verkrijgen zonder het volledige aandelenkapitaal te investeren. Ze combineren de prijssensitiviteit van aandelen met de flexibiliteit van opties, maar brengen tegelijk het risico van verlies van de volledige premie met zich mee. Wie deze strategie verantwoord wil inzetten, dient vertrouwd te zijn met de onderliggende optieprincipes en actief posities te beheren.