In dit artikel bespreken we de betekenis en werking van de delta-optiegriek, inclusief praktische toepassingen en overwegingen bij het gebruik ervan.

Bent u op zoek naar een broker om opties te handelen, klik dan hier.

Opties zijn complexe financiële instrumenten en brengen aanzienlijke risico’s met zich mee. Beleggers moeten zorgvuldig overwegen of ze geschikt zijn voor hun beleggingsdoelstellingen en risicobereidheid. Beleggers moeten ook hun kennis van de optiemarkt en verschillende strategieën vergroten voordat ze beginnen met handelen in opties.

Wat is delta?

De delta van een optie geeft weer hoeveel de theoretische waarde van de optie verandert bij een wijziging van één punt in de onderliggende waarde. Anders gezegd: het is een maat voor de gevoeligheid van de optieprijs ten opzichte van de onderliggende waarde.

- Callopties hebben een positieve delta (tussen 0 en 1)

- Putopties hebben een negatieve delta (tussen 0 en -1)

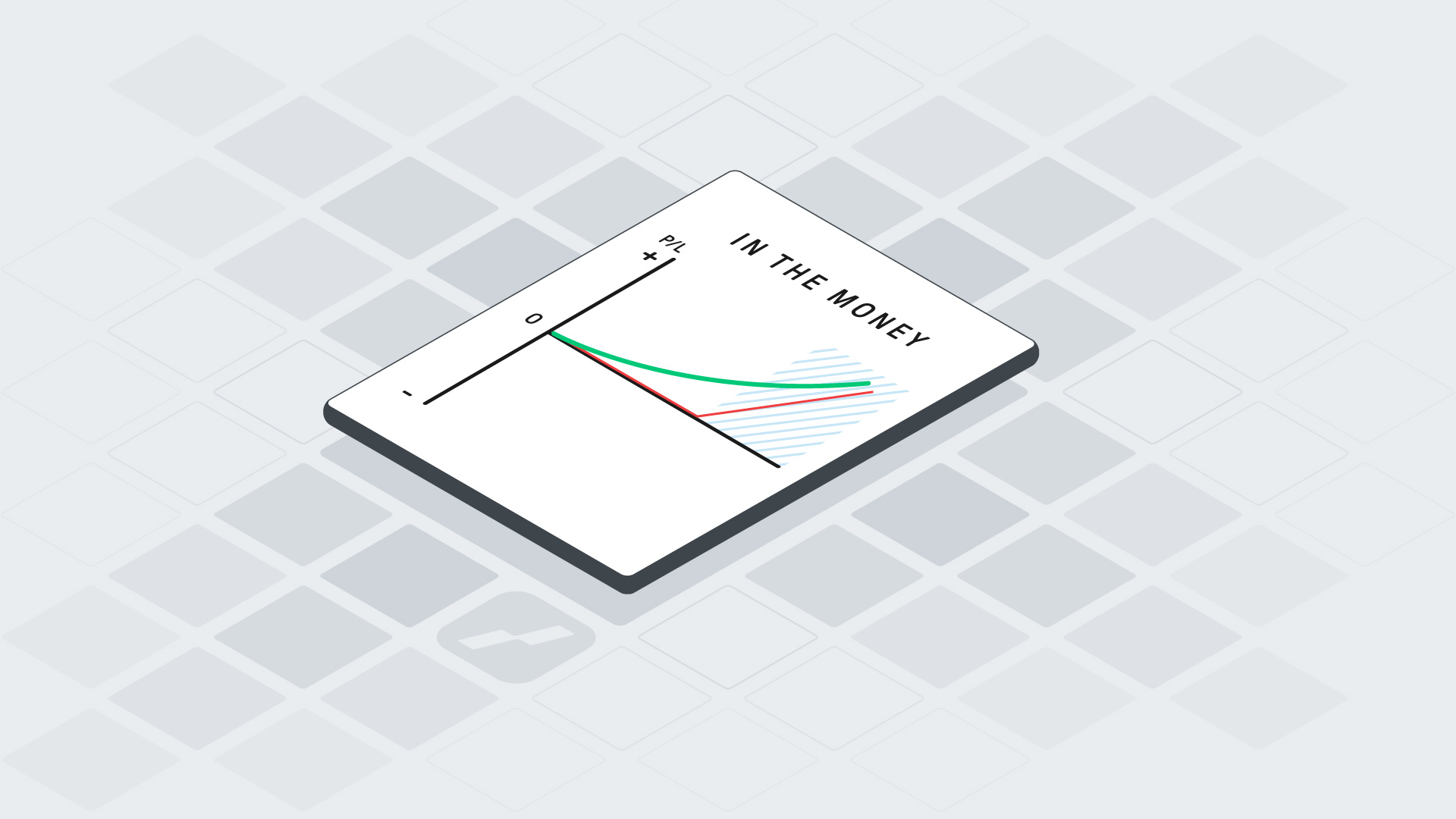

Een negatieve delta vinden we terug bij put opties en een positieve delta vinden we terug bij call opties. Een positieve delta duidt op een stijgende optieprijs als de onderliggende waarde stijgt en een dalende optieprijs als de onderliggende waarde daalt.

Bijvoorbeeld:

- Een calloptie met een delta van 0,5 zal in waarde toenemen als de onderliggende waarde stijgt.

- Een putoptie met een delta van -0,5 zal in waarde dalen bij een stijging van de onderliggende waarde.

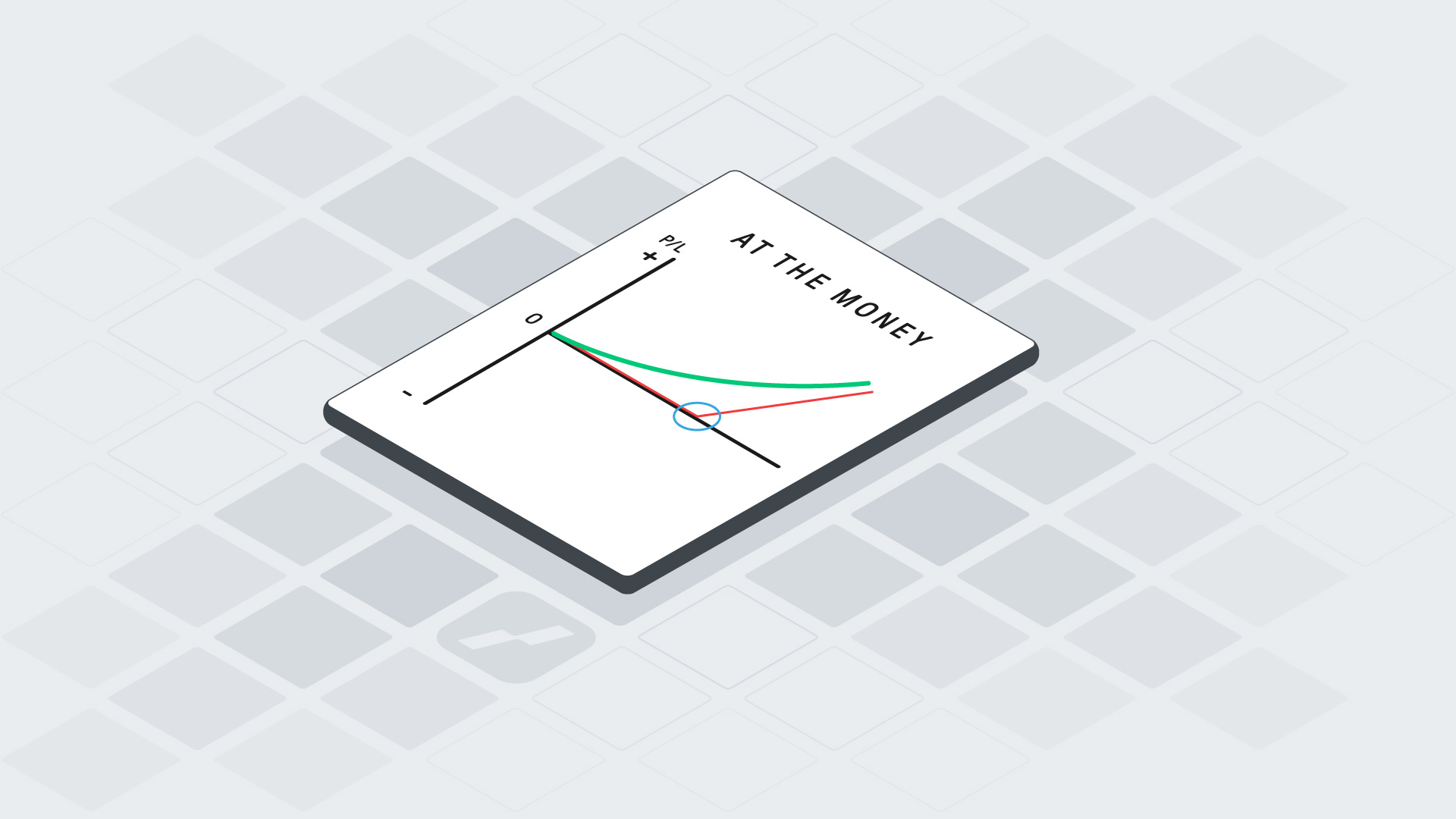

Een optie die at-the-money is, heeft doorgaans een delta van ongeveer 0,5 (call) of -0,5 (put), ongeacht de resterende looptijd.

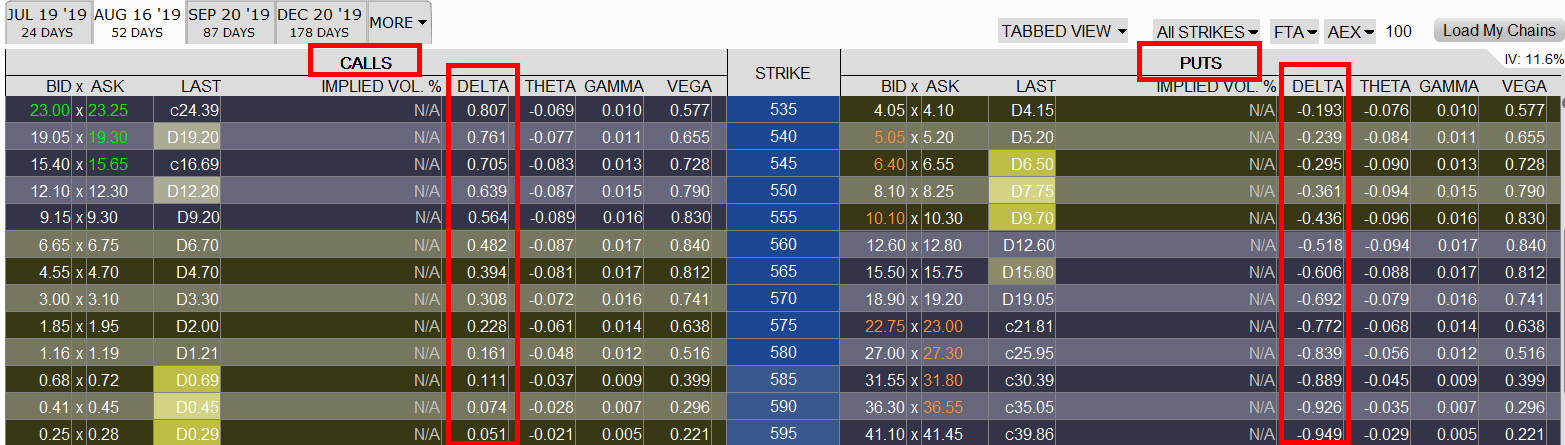

Een negatieve delta duidt op een dalende optieprijs bij een stijgende onderliggende waarde en een stijgende optieprijs bij een dalende onderliggende waarde. Hieronder vindt u een afbeelding waar optiereeksen te vinden zijn op de AEX-index (EOE). U ziet dat de call opties een positieve delta hebben en de put opties een negatieve delta.

Het is belangrijk om te begrijpen dat de expiratiedatum geen significante impact op de delta heeft. Een optie die at-the-money is, heeft altijd een delta rond de 0,5. De delta bij een put optie ligt tussen de 0 en -1, terwijl bij een call optie de delta ligt tussen 0 en 1.

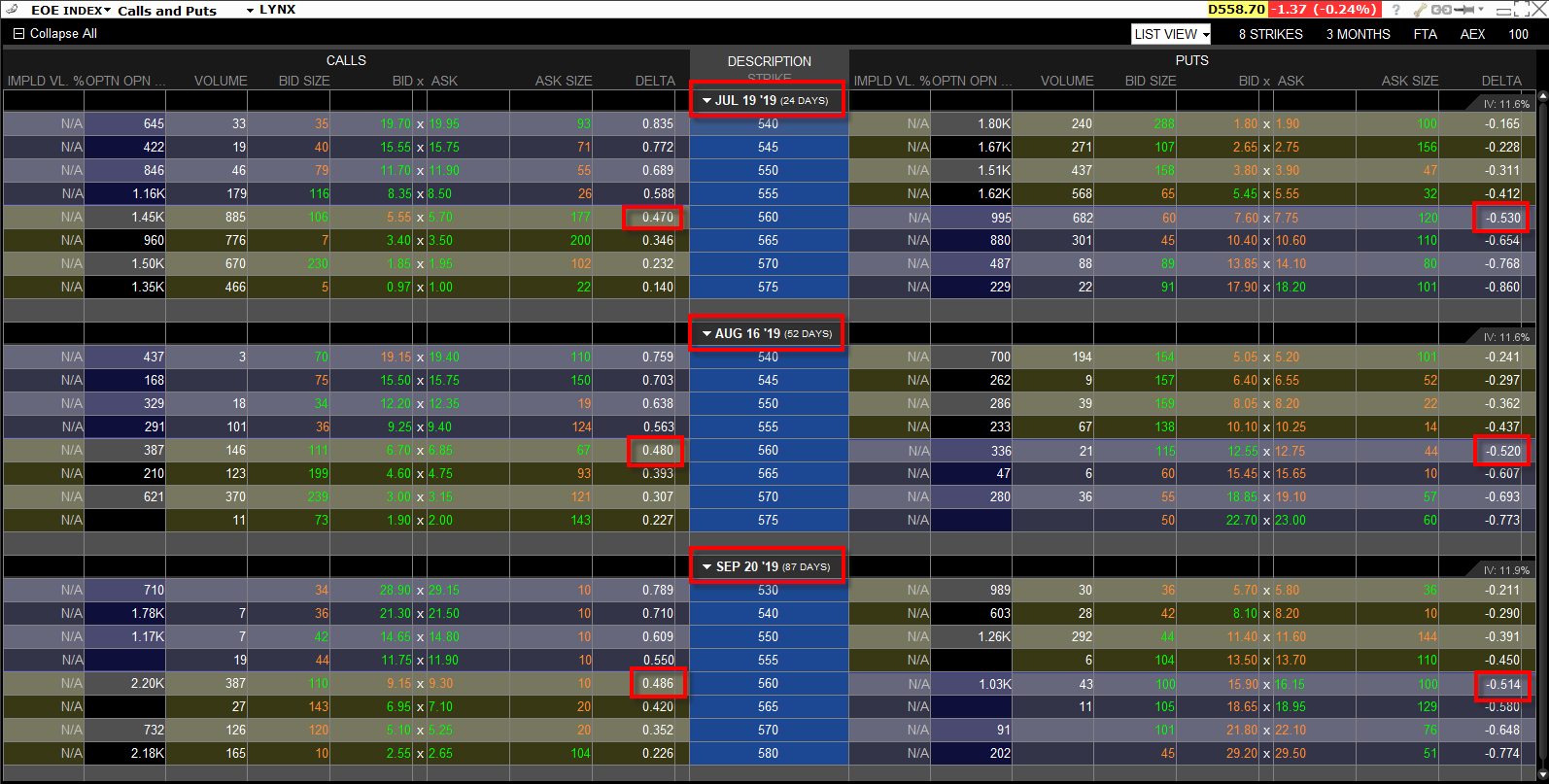

Hieronder vindt u een toepassing op de AEX-index (EOE). De delta van een call met strike 560 ligt voor elke expiratiedatum rond 0,48, terwijl de delta van de put opties met strike 560 voor elke expiratiedatum ligt rond de -0,52.

Portfolio delta

U kunt de totale delta van uw positie berekenen door de delta per optie te vermenigvuldigen met het aantal contracten. Dit geeft inzicht in de prijsgevoeligheid van uw portefeuille. Let op dat de delta geen vast getal is. Doordat de delta veranderlijk is door de tijd heen, is de onderstaande berekening slechts een theoretische waarde van de delta.

Voorbeeld: U bezit 2 callopties met een delta van 0,3. De totale delta bedraagt dan 0,6 (= 0,3 × 2). Dit is een theoretische waarde en verandert over tijd.

Delta en volatiliteit

De delta is niet statisch, marktvolatiliteit heeft namelijk invloed op de waarde. Bij toenemende volatiliteit bewegen delta’s van opties richting 0,5. Bij afnemende volatiliteit bewegen delta’s van ITM (in-the-money) of OTM (out-of-the-money) opties verder van 0,5.

Samengevat:

- De delta van een call ligt tussen 0 en 1, bij putopties tussen 0 en -1.

- Delta verandert onder invloed van prijsbewegingen én volatiliteit.

Delta op portefeuilleniveau

Wanneer er verschillende optiecombinaties in een portefeuille zitten, is het niet altijd eenvoudig om nog een scherpe inkijk te hebben op de exposure van de totale portefeuille. Een oplossing voor dit probleem is de delta bekijken van de totale portefeuille. Via LYNX is het mogelijk om de totale delta te bekijken van uw totale portefeuille.

Bij meerdere opties in portefeuille kan de totale portfolio-delta inzicht geven in de marktgevoeligheid. Een strategie waarbij deze waarde wordt geneutraliseerd heet deltaneutraal handelen.

Een deltaneutrale strategie is gericht op het minimaliseren van koersrisico’s van onderliggende waarden. In werkelijkheid vereist dit regelmatig bijsturen, omdat delta’s voortdurend veranderen.

In de praktijk is het erg moeilijk om deltaneutraliteit te bereiken. De delta’s van uw posities wijzigen dag op dag dus er zijn geregeld interventies nodig in de portefeuille om deltaneutraal te blijven.

Strategieën om deltaneutraal te worden

Stel dat u een optiestrategie heeft zonder aandelen, kunt u deze delta neutraal maken door een long of short aandelenpositie in te nemen. Indien u een optiestrategie heeft op een aandelenindex, kunt u deze ook deltaneutraal maken door middel van een long of short future in portefeuille te nemen.

Afhankelijk van uw positie kunt u dit realiseren via verschillende instrumenten:

| Positieve delta compenseren | Negatieve delta compenseren |

|---|---|

| Kopen van putopties | Kopen van callopties |

| Verkopen van callopties | Verkopen van putopties |

| Shortpositie in aandelen/futures | Longpositie in aandelen/futures |

Ook optiecombinaties zoals iron condor of strangles kunnen een deltaneutraal karakter hebben.

Waarom een deltaneutrale opiestrategie?

- Het kan gebruikt worden als een hedge. Daarmee is de portefeuille niet of nauwelijks onderhevig aan prijsbewegingen van de onderliggende producten.

- Bij een delta neutrale strategie kunnen ander elementen die de prijs van een optie bepalen worden geïsoleerd. Denk hierbij aan tijdswaarde en implied volatility. U kunt dan bepaalde optiestrategieën ontwikkelen die bijvoorbeeld inspelen op de tijdswaarde (theta) of volatiliteit (vega).

Optiestrategieën

Met optiestrategieën kunt u inspelen op de delta van de positie. U kunt op deze manier uw portefeuille (deels) hedgen en niet directioneel maken. De belangrijkste optiecombinaties, samen met hun eigenschappen, vindt u terug op de overzichtspagina optiestrategieën.

Lees ook het artikel “De optiegrieken: delta, gamma, vega en theta” voor een volledig overzicht van de belangrijkste parameters bij opties.