|

Artikel laten voorlezen

|

Geschatte leestijd: 10 minutes

In dit artikel bespreken we de kansen en mogelijkheden van beleggen in emerging markets voor 2023. Na het lezen van dit artikel bent u volledig op de hoogte van de groeiverwachtingen en vooruitzichten in 2023. We bespreken de beste ETF’s en zoomen in op India en China.

Emerging Markets betekenis

Met emerging markets wordt gerefereerd naar landen waar de economie nog niet volledig ontwikkeld is. De bekendste en voornaamste opkomende markten zijn:

- China

- India

- Rusland

- Brazilië

- Zuid-Afrika

Verwachtingen en kansen voor Emerging Markets in 2023

De economische groeiverwachtingen voor deze markten zijn volgens het januari rapport van het IMF in 2023 en 2024:

| Land | BBP Groei 2023 (verwacht) | BBP Groei 2024 (Verwacht) |

| China | 5.2% | 4.5% |

| India | 6.1% | 6.8% |

| Rusland | 0.3% | 2.1% |

| Brazil | 1.2% | 1.5% |

| Zuid-Afrika | 1.2% | 1.3% |

Alle opkomende en ontwikkelende landen hebben samen een verwachte groei van 4.0% voor 2023 en 4.2% voor 2024. Dit kunnen we het beste in perspectief plaatsen met de ontwikkelde landen, waar een verwachte BBP groei is van 1.1% voor 2023 en 1.4% voor 2024. Het IMF geeft intussen aan dat het waarschijnlijk zijn globale vooruitzichten negatief zal moeten bijstellen na de oorlog in Oekraïne.

Door de uitbestedingen van het westen aan lageloonlanden nam de welvaart toe. Deze welvaart zorgde in veel gevallen voor steeds meer politieke stabiliteit, wat nog steeds een toenemende factor is. De stabiliteit creëert een omgeving waar ruimte is voor innovatie en groei. In 2023 en latere jaren zal de groei dus niet zozeer uit de financiële- of energiesector komen, maar uit de technologische sector.

De globale strijd van centrale banken tegen de inflatie weegt op de globale BBP groei, ook de aanslepende oorlog in Oekraïne duwt de groeiverwachtingen lager. De heropening van China na de Covid-19 lockdowns zorgt voor positief momentum. De versnelde vaccinatie tegen COVID-19 in China zou het herstel verder veiligstellen, met positieve internationale synergieën als gevolg. De inflatie in China bedraagt momenteel 1%. Dat wil zeggen dat het land zich volledig op groei kan richten in tegenstelling tot ontwikkelde landen met een te hoge inflatiegraad. India heeft wel te maken met een inflatie van 6,44%, licht boven het inflatiedoel van 2-6%. Wat Rusland betreft worden de economische effecten van de oorlog steeds prominenter. Dat maakt ook dat Rusland niet waardig is om in te investeren in 2023.

Transformatie

Zoals hierboven al vermeld is er binnen de emerging markets een verschuiving van het produceren tegen lage kosten naar onderzoek en ontwikkeling. Daarmee zorgen ze voor disruptieve producten en technologie. We denken bijvoorbeeld aan bedrijven die semiconductoren produceren in Taiwan en Zuid-Korea en een globaal competitief voordeel hebben, voornamelijk door hun vermogen om efficiënt te produceren en cash te genereren.

Demografie

Risico’s in onze markt zijn kansen in emerging markets. Wat bij ons een enorm risico vormt, de vergrijzing, is in deze landen een sterkte. Ze hebben gemiddeld een populatie waarvan slechts 7,5% ouder is dan 65, wat in ontwikkelde landen 18,4% bedraagt. Het opkomen van een middenklasse in deze landen is ook een trend die veel groei met zich meebrengt, zo komt de groei van luxemerken grotendeels nog uit China en andere opkomende markten.

Risico’s bij het beleggen in Emerging Markets

Uiteraard kent het beleggen in emerging markets ook risico’s tegenover de mogelijk hogere rendementen. Juist omdat het geen ontwikkelde markten zijn, is er sprake van een hoog risicoprofiel.

Corruptie en Fraude

De regelgeving in emerging markets is vaak minder streng dan in ontwikkelde markten, dit zorgt voor een grotere kans op boekhoudkundige fraude of minder transparantie. Ook zorgt het voor een vergroot risico van het handelen met voorkennis door lokale bedrijven of politiek.

Politieke instabiliteit

Dit is na de inval van Rusland in Oekraïne helaas een zeer actueel risico en probleem. Politieke instabiliteit kan in deze landen nog sterk voorkomen. Dit vergroot de kans op sociale onrust en kan in het slechtste scenario tot oorlog leiden. Dit heeft vanzelfsprekend een enorm slechte invloed op de economie en lokale bedrijven. Een slecht politiek beleid draagt ook risico’s als hyperinflatie door economische onkunde met zich mee. Als voorbeeld kunnen we de laatste ontwikkelingen in China en Rusland nemen. De Chinese overheid kwam recent met strengere regelgeving voor technologiebedrijven, dit is een mooi voorbeeld van voornamelijk politieke onzekerheid.

Valutarisico’s

Wanneer we in vreemde markten beleggen, ook als Europeaan in Amerikaanse activa, worden we blootgesteld aan wisselkoersrisico (valutarisico’s). Dit risico is iets groter in emerging markets, ook mede door politieke instabiliteit. Denk bijvoorbeeld aan de hyperinflatie in Venezuela. Wanneer een belegger 5% rendement haalt op activa in een opkomende markt, maar de lokale munt neemt 10% af in waarde, heeft de belegger een nettoverlies van 5%.

Hoge grondstofprijzen

De energieprijzen kunnen hoog blijven en bedrijven in grondstoffenuitvoerende landen zullen profiteren van de wereldwijde schaarste in het aanbod van energie gerelateerde grondstoffen. Rusland moet na de sancties van het Westen enorme klappen incaseren. De energieaandelen zijn goed voor 59% van de index.

Voor armere ontwikkelende landen die veel grondstoffen importeren kan dit een gevaar beteken voor de lopende rekening. Het wordt erger wanneer deze landen zich al in een financiële crisis bevinden, zoals Turkije. Er zijn natuurlijk ook landen met veel grondstoffen export, zoals Chili. Zij profiteren mee van hoge prijzen, maar worden nog steeds geraakt door waardestijgingen van hun munt, die op de uitvoer van non-energie producten weegt.

De beste Emerging Markets ETF’s voor 2023

Het grootste voordeel van beleggen in emerging markets via een ETF is het verminderen van alpha (aandeel specifieke) risico’s. Het aandeel specifieke risico, van bijvoorbeeld slecht management, neemt door de spreiding van een ETF aanzienlijk af. In vergelijking met ontwikkelde markten kunnen deze risico’s namelijk een pak hoger zijn. Individuele bedrijven binnen deze markten zijn, zoals eerder besproken, fraudegevoeliger en kunnen minder transparant zijn.

Met een ETF zijn we zo goed als enkel blootgesteld aan beta risico’s. Dat wil zeggen dat we enkel systematisch risico nemen (pandemieën, macro-economische ontwikkelingen). Dit neemt een groot deel van de onzekerheid en risico’s weg en een vormt een aanvaardbaar risicoprofiel. Hieronder worden de beste Emerging Markets ETF’s besproken. Voor 2023 kan een Chinese of Indiase ETF zijn vruchten beginnen afwerpen.

| ETF | Ticker |

| iShares MSCI India ETF | NDIA |

| iShares MSCI China UCITS ETF USD Acc | ICHN |

| iShares Core MSCI EM IMI UCITS ETF | EMIM |

| iShares MSCI EM IMI ESG Screened UCITS ETF | SAEM |

| Vanguard FTSE Emerging Markets UCITS ETF | VDEM |

1. iShares MSCI India ETF

Deze ETF is geschikt om in te spelen op kansen op de Indiase markt. De ETF volgt de index MSCI India NR en heeft een lopende kost van 0,65% wat aan de hoge kant is. De totale waarde van de ETF is ongeveer $ 4,5 miljard en beschikt daarmee over de vereiste liquiditeit.

De top 5 holdings zijn de volgende:

- RELIANCE INDUSTRIES LT: 9.86%

- INFOSYS LTD: 6.75%

- HOUSING DEVELOPMENT FINANCE: 6.52

- ICICI BANK LTD: 6.37%

- TATA CONSULTANCY SERVICES LTD: 4.16%

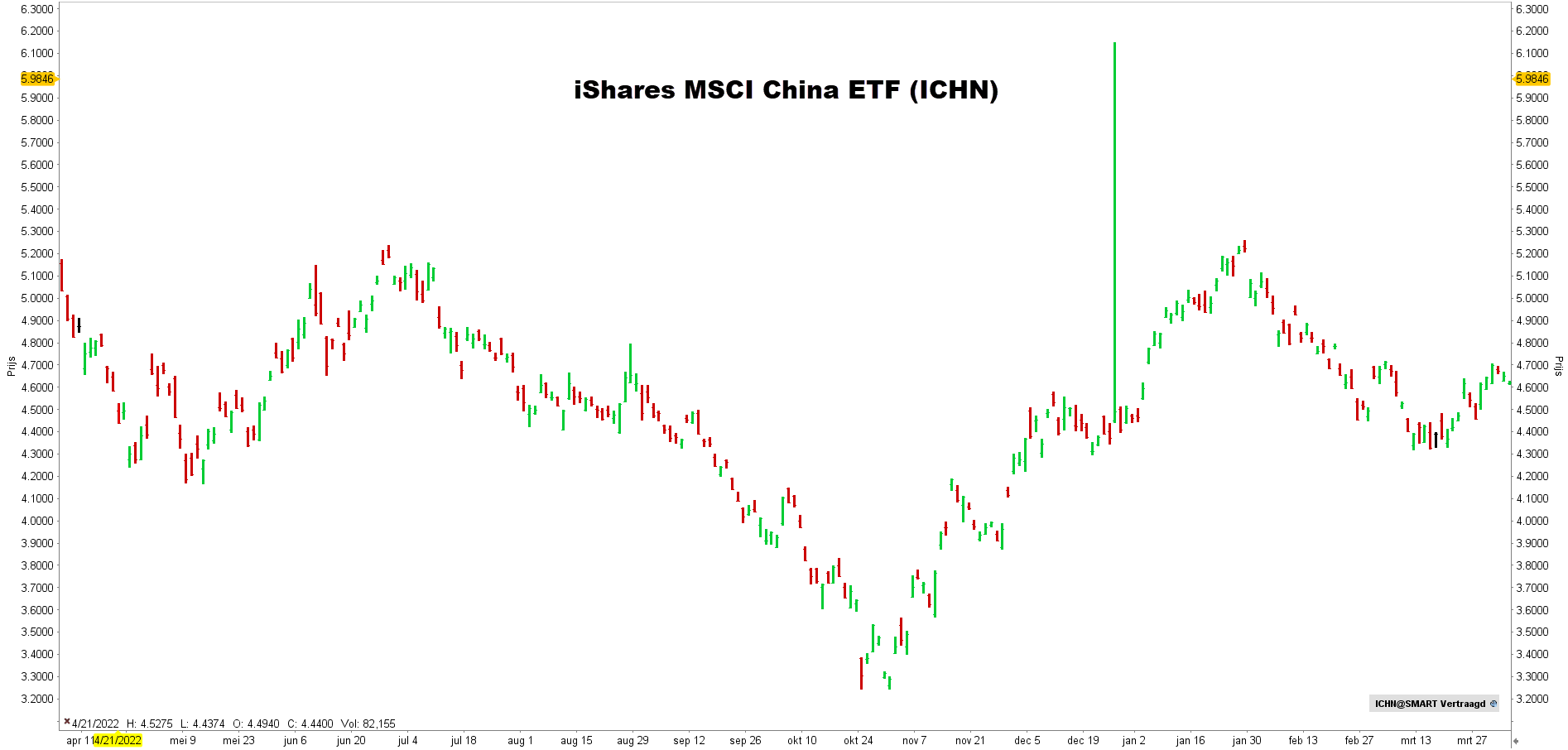

2. iShares MSCI China UCITS ETF USD Acc

Deze ETF volgt de index “MSCI China Index” en volgt zo de volledige Chinese markt. Op deze manier kan u als belegger op een veiligere manier beleggen in de kansen van China. De lopende kosten bedragen 0,58%. De ETF heeft verder een totale marktwaarde van $ 8,7 miljard. De dividenden worden allemaal herbelegd in deze ETF.

De top 5 posities in de ETF zijn:

- TENCENT HOLDINGS LTD : 14.22%

- ALIBABA GROUP HOLDING LTD : 8.83%

- MEITUAN : 4.24%

- CHINA CONSTRUCTION BANK CORP: 2.9%

- JD.COM CLASS A INC: 2.2%

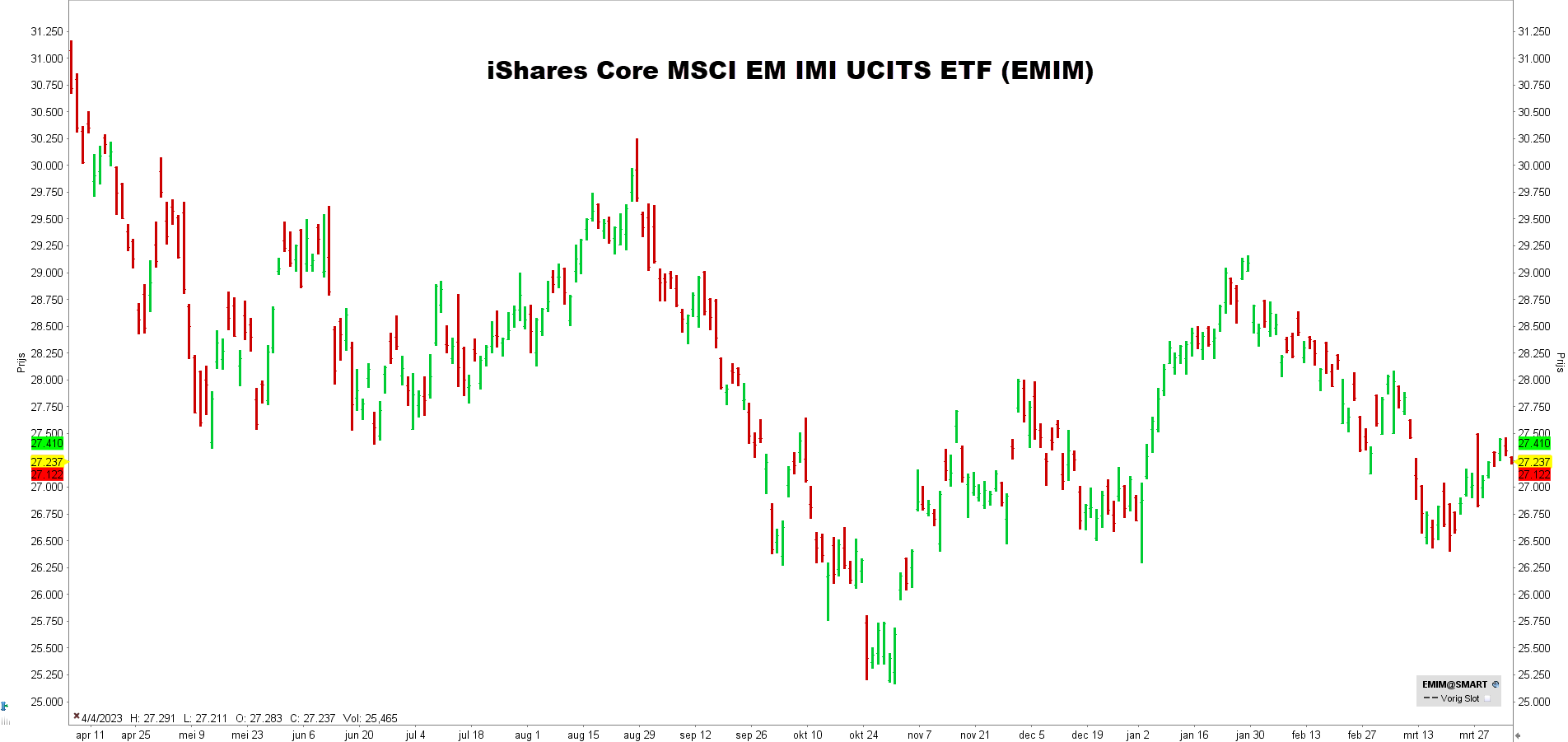

3. iShares Core MSCI EM IMI UCITS ETF (EMIM)

iShares Core MSCI EM IMI UCITS ETF zorgt voor een enorme spreiding. Met deze ETF investeert u direct in meer dan 2500 bedrijven in 27 verschillende opkomende landen. De beleggingsdoelstelling is het weerspiegelen van de MSCI Emerging Markets Investable Market Index (IMI) en beleggers een kapitaal- en inkomstenrendement te bezorgen. De kosten van deze ETF zijn 0,18%. Deze ETF herinvesteert alle ontvangen dividenden (2,99%). Deze ETF bezit tevens geen Russische aandelen. De top 10 posities van de ETF zijn:

- Taiwan Semiconductor Manufacturing Co. Ltd. 6,09%

- Tencent Holdings Ltd. 3,38%

- Samsung Electronics LTD 3,37%

- Alibaba Group Holding Ltd. 2,3%

- Reliance Industries Ltd. 1.1%

- Infosys Ltd. 0,99%

- Meituan 0,97%

- China Construction Bank Corp. 0,85%

- Vale SA 0,83%

- JD.COM 0,76%

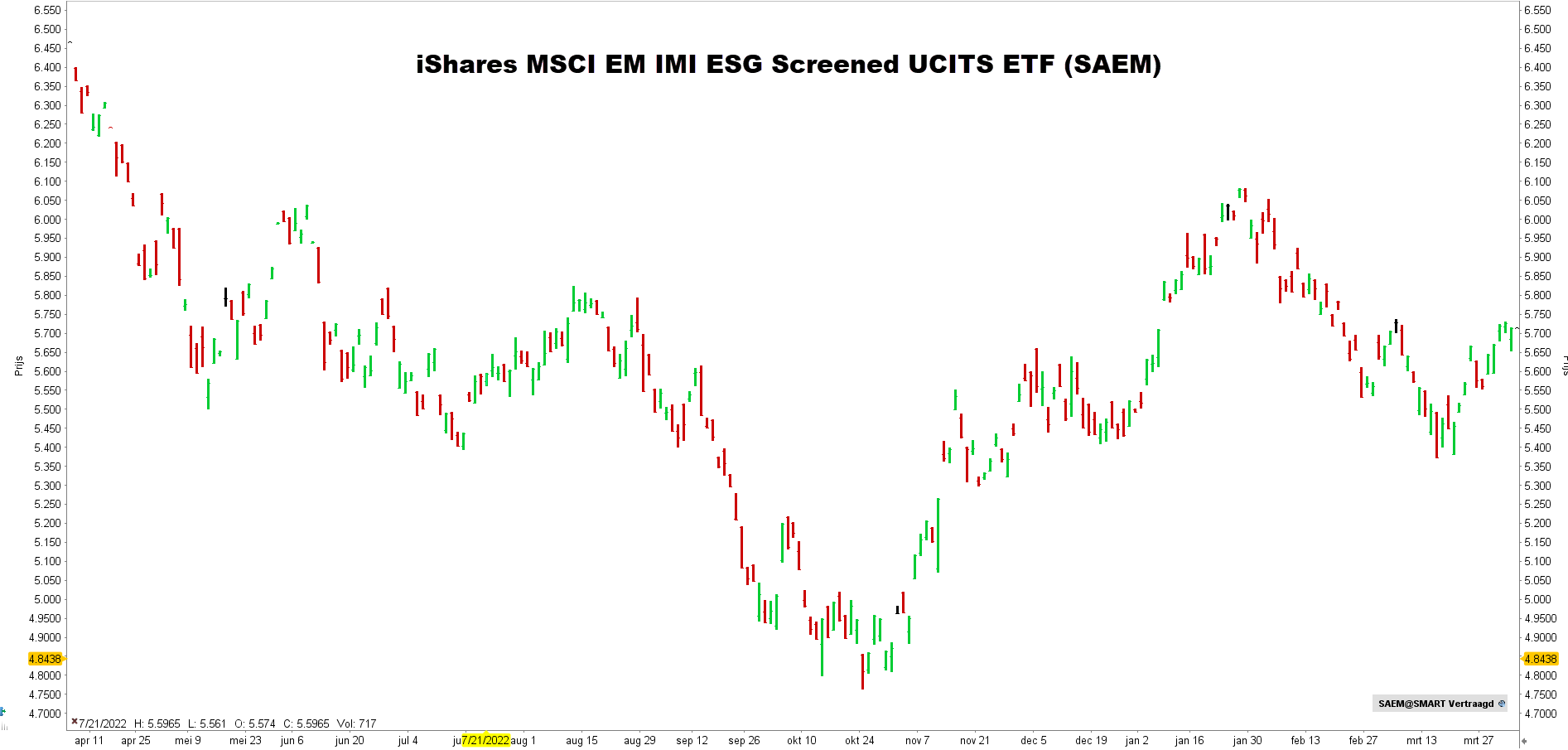

4. iShares MSCI EM IMI ESG Screened UCITS ETF (SAEM)

MSCI onderzocht het rendement wanneer men zou investeren in emerging markets met de integratie van verschillende ESG factoren. Zo kwamen ze tot de conclusie dat dit minder gerealiseerde volatiliteit met zich meebracht en ook een lagere Sharpe ratio.

Met deze ETF kunt u dus beiden combineren. De kosten van deze ETF bedragen 0,18%. Ook deze ETF bezit geen Russische aandelen. De top 10 posities zijn dezelfde als die van EMIM, alleen Vale SH (VALE3) wordt vervangen door SK HYNIX INC (000660). Ook de koers verloopt redelijk gelijk, maar aan een lager volume. We moeten dus rekening houden met een beperktere liquiditeit.

5. Vanguard FTSE Emerging Markets UCITS ETF (VDEM)

Deze ETF volgt een andere index dan de vorige twee, namelijk de FTSE Emerging Index. Hij heeft ook licht hogere kosten van 0,22%. Met deze ETF kunt u echter wel een uitkering van 3,72% dividend verwachten. De top posities zijn gelijk aan voorgaande ETF’s met uitzondering van een plaats voor Mediatek en geen Samsung in de top 10. Deze ETF had in 2021 nog 2 Russiche aandelen in de top 10 posities, wat zwaarder woog op de koers.

Conclusie Emerging Markets in 2023

Beleggen in ontwikkelende markten verloopt zoals besproken niet zonder risico. De rendementen kunnen echter wel flink oplopen vergeleken met beleggingen in ontwikkelde landen. Met behulp van Emerging Markets ETF’s verdient het beleggen in opkomende markten een plaats in de portefeuille van een belegger met een hoger risicoprofiel. India en China lijken voor 2023 het best gepositioneerd om goede resultaten op te leveren.

Beleggen in Emerging Markets ETF’s via LYNX

LYNX geeft u de mogelijkheid om zelf in opkomende markten te beleggen middels verschillende aandelen en Emerging Markets ETF’s. U heeft toegang tot 150 beurzen in meer dan 33 landen. Bekijk het aanbod:

Handel in effecten zoals aandelen, opties, futures, gestructureerde producten, ETF’s en meer op 150 beurzen in 33 verschillende landen met behulp van moderne en professionele handelssoftware. Lees hier meer: Trader Workstation Handelsplatform