|

Artikel laten voorlezen

|

Geschatte leestijd: 10 minutes

In dit artikel zullen we bespreken wat duurzaam beleggen inhoudt, waarom het noodzakelijk is, de voordelen en nadelen ervan, en we zullen ook 10 interessante duurzame aandelen noemen die beleggers kunnen overwegen. Bent u op zoek naar een broker om in duurzame aandelen te handelen, klik dan hier.

Duurzaam beleggen, ook wel bekend als maatschappelijk verantwoord beleggen, ESG-beleggen (Environmental, Social, and Governance), of impactbeleggen, verwijst naar een beleggingsbenadering waarbij beleggers rekening houden met de gevolgen voor mens en milieu. Het doel is om naast financieel rendement ook positieve duurzame effecten te genereren. De duurzame belegger hoopt wel degelijk rendement te maken met zijn beleggingen, maar tegelijkertijd voelt hij zich verantwoordelijk voor de gevolgen van de bedrijfsvoering van een onderneming.

Duurzaam beleggen is niet helemaal hetzelfde is als impactbeleggen. Impactbeleggen is een vorm van duurzaam beleggen. Vaak wordt het gezien als de groenste vorm van duurzaam beleggen. Bij impactbeleggen is het doel om een meetbare positieve impact te hebben op milieu, maatschappij en governance, terwijl bij duurzaam beleggen de focus ligt op bedrijven die zich inzetten voor duurzaamheid.

Waarom duurzaam beleggen?

Duurzaam beleggen kan interessant zijn om verschillende redenen. Ten eerste helpt het bij het bevorderen van een duurzame economie en het verminderen van negatieve milieueffecten. Door te investeren in bedrijven die zich inzetten voor milieubescherming, hernieuwbare energie en efficiënt gebruik van natuurlijke hulpbronnen, kunnen beleggers bijdragen aan de overgang naar een duurzamere samenleving.

Ten tweede kan duurzaam beleggen bijdragen aan sociale vooruitgang. Beleggen in bedrijven die zich richten op maatschappelijke kwesties zoals arbeidsrechten, diversiteit en inclusie en gemeenschapsontwikkeling kan positieve veranderingen stimuleren en bijdragen aan een rechtvaardigere samenleving.

Ten derde kunnen beleggers door middel van duurzaam beleggen goede governance bevorderen. Bedrijven die transparantie, verantwoordelijkheid en ethische praktijken bevorderen, hebben vaak betere prestaties op de lange termijn en verminderen het risico van onethisch gedrag dat schadelijk kan zijn voor aandeelhouders en de bredere samenleving.

Voordelen van duurzaam beleggen

Bovengenoemde aspecten zijn voornamelijk ethisch van aard. Maar er zijn ook voordelen voor beleggers wat betreft rendement. Duurzame bedrijven hebben vaak sterke fundamenten en kunnen op de lange termijn mogelijk betere rendementen bieden. Met duurzaam beleggen kun je potentiele risico’s uitsluiten, denk bijvoorbeeld aan juridische geschillen of milieuschade. Ook loop je een verminderd risico op stranded assets. Stel dat u belegt in een oliebedrijf of wellicht een bedrijf dat plastic bestek produceert. Europese wetgeving heeft plastic bestek echter verboden en in 2035 wordt de verkoop van nieuwe brandstofauto’s verboden in de Europese Unie. Dan loopt u dus op lange termijn het risico dat het voortbestaan van deze bedrijven op het spel komt te staan.

Nadelen van duurzaam beleggen

Anderzijds kan duurzaam beleggen in sommige gevallen leiden tot iets lagere financiële rendementen, aangezien bedrijven die zich bezighouden met duurzaamheid mogelijk hogere kosten hebben. En hoewel het aantal duurzame bedrijven snel toeneemt, zijn de keuzemogelijkheden beperkt. Het kan moeilijk zijn om een diversificatie van de portefeuille te behouden bij het beleggen in specifieke duurzame sectoren.

Dan hebben we ook nog te maken met greenwashing, waarbij sommige bedrijven zich als duurzaam presenteren, maar in werkelijkheid geen tot weinig substantiële duurzaamheidspraktijken uitvoeren.

Beleggers kunnen zich bovendien niet blindstaren op ESG-scores. Er zijn nog geen wettelijke standaarden en er lijkt ook nog een gebrek aan consistentie bij het beoordelen van ESG-factoren. Diverse bedrijven hanteren andere ESG ratings voor dezelfde bedrijven, waardoor het moeilijk kan zijn om te bepalen welke bedrijven echt duurzaam zijn.

Net zero in 2050

De EU wil tegen 2050 klimaatneutraal zijn – een economie met netto nul broeikasgasemissies. Deze doelstelling vormt de kern van de Europese Green Deal en is in overeenstemming met de inzet van de EU voor wereldwijde klimaatmaatregelen in het kader van het akkoord van Parijs (klimaatakkoord).

Net zero is overigens een ietwat misleidende term. Net zero focust zich namelijk niet per se op het reduceren van CO2-uitstoot, maar doorgaans nadrukkelijker op het compenseren van deze uitstoot. Het zegt dus niet zoveel over de daadwerkelijke uitstoot van een bedrijf.

Beleggen in duurzame energie

Alternatieve of hernieuwbare energiebronnen spelen een essentiële rol in duurzaam beleggen. Deze sector heeft de afgelopen jaren een aanzienlijke groei doorgemaakt en biedt aantrekkelijke beleggingsmogelijkheden. Beleggen in bedrijven die zich toeleggen op hernieuwbare energie draagt bij aan de transitie naar een koolstofarme economie en vermindert de afhankelijkheid van fossiele brandstoffen.

Zonne-energie, windenergie, biobrandstoffen, waterkracht en bodemwarmte zijn de beste voorbeelden van renewable energy. Duurzame energiebronnen als zon, wind en aardwarmte veroorzaken namelijk geen luchtvervuiling en hebben bovendien weinig tot geen CO2-uitstoot.

Een ander voordeel is dat deze energie nooit opraakt. Buiten het feit dat het gebruik van fossiele brandstoffen bijdraagt aan klimaatverandering, zullen de vervuilende grondstoffen ook ooit eens opraken. Bovendien zorgen ze voor luchtvervuiling en ongezonde deeltjes in de lucht. Uit verschillende onderzoeken bleek dat de lucht gedurende het hoogtepunt van de coronacrisis vele malen schoner was.

Hernieuwbare energie, zoals zonne- en windenergie, kan worden opgewekt zonder dat daarbij CO2 vrijkomt. Een wereldwijde overgang naar deze schonere brandstoffen is mogelijk de enige kans die we hebben om de meest catastrofale gevolgen van klimaatverandering te voorkomen. Tot 2050 zou naar schatting ruim $ 100.000 miljard in hernieuwbare energie moeten worden geïnvesteerd om dat mogelijk te maken. Dit biedt uiteraard kansen voor bedrijven, maar ook voor u als belegger in duurzame aandelen.

Momenteel leveren wind- en zonne-energie ongeveer 9% van alle elektriciteit in de wereld. Naar schatting zal in 2050 circa 56% van de wereldwijde elektriciteit worden opgewerkt door wind- en zonne-energie.

10 interessante duurzame aandelen

Hieronder delen we een lijst van 10 interessante blue chip aandelen. Het zijn de absolute winnaars uit de sector met enorme marktkapitalisaties. Vanwege hun sterke merknamen weten ze nog altijd te groeien. Daaronder lichten we twee aandelen nader toe.

| Company name | Symbol | Market capitalisation | Last trade price | YTD | 1M | 1D |

|---|---|---|---|---|---|---|

| Brookfield Renewable Corp | BEPC | 5,05 | 28,46 | -1,15 % | -3,59 % | 1,28 % |

| Ballard Power Systems Inc. | BLDP | 0,67 | 2,30 | -37,92 % | -0,43 % | 2,22 % |

| Enphase Energy Inc | ENPH | 15,91 | 119,39 | -9,65 % | 17,22 % | 1,59 % |

| NextEra Energy Inc. | NEE | 150,88 | 74,26 | 22,26 % | 1,75 % | 1,12 % |

| Xylem Inc. | XYL | 33,25 | 140,84 | 23,15 % | 2,86 % | 2,71 % |

| Schneider Electric S.A. | SU | 124,58 | 219,80 | 20,56 % | -3,30 % | 1,97 % |

| Tesla Motors Inc | TSLA | 702,42 | 219,80 | -11,55 % | 17,32 % | -0,20 % |

| Iberdrola SAShs | IBE | 77,59 | 12,25 | 7,75 % | 1,37 % | 1,53 % |

| First Solar, Inc. | FSLR | 23,14 | 226,78 | 31,66 % | -11,67 % | 4,90 % |

| Enel S.p.A. | ENEL | 67,98 | 6,69 | -0,83 % | 1,46 % | 0,90 % |

Beste duurzame aandelen

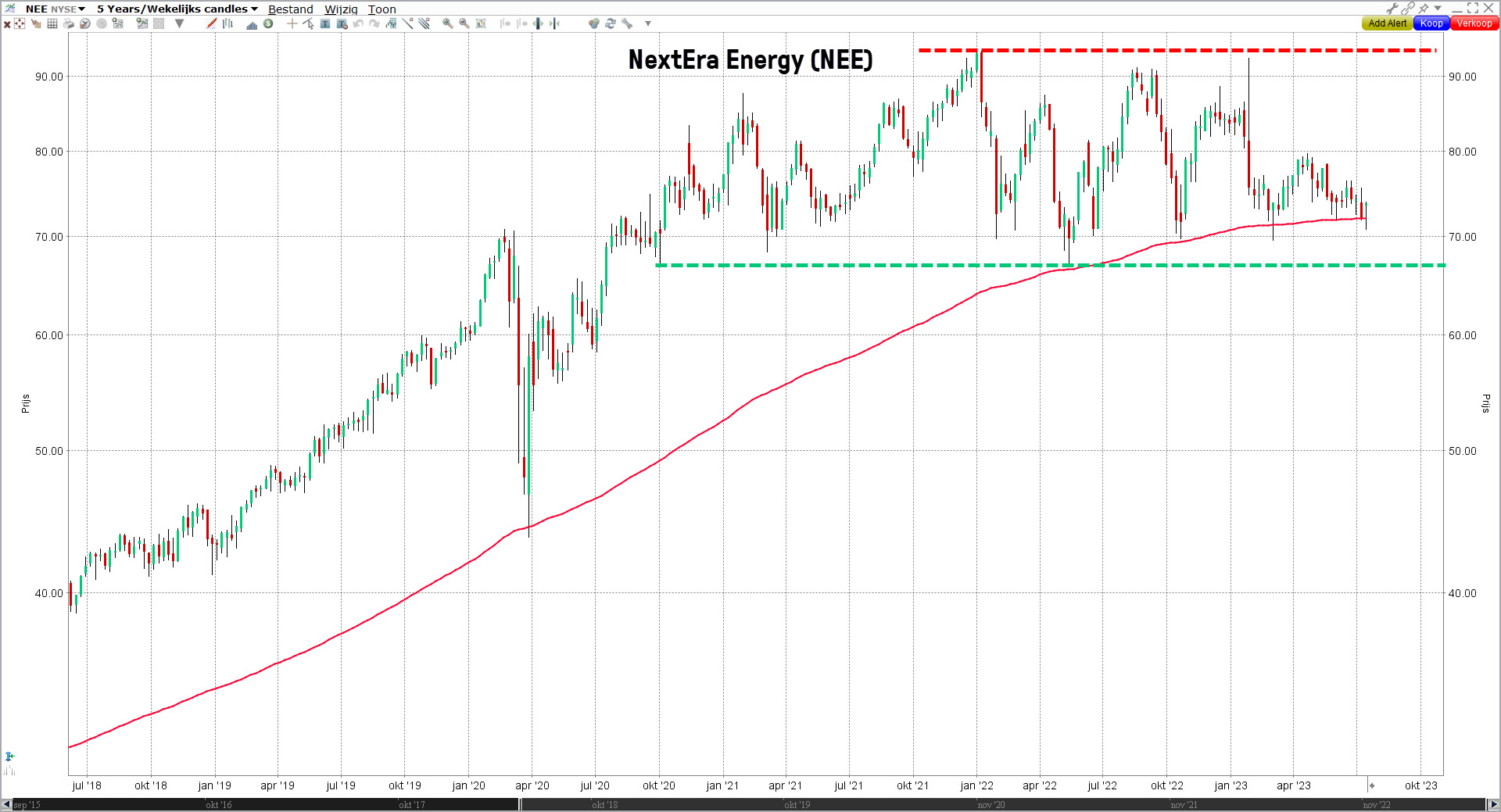

NextEra (NEE) – 2,5% dividendrendement

Het Amerikaanse NextEra Energy werd al in 1925 opgericht en is uitgegroeid tot een bedrijf met een beurswaarde van $ 147 miljard. Daarmee behoort het tot een van ‘s werelds meest waardevolle nutsbedrijven. Het bedrijf heeft 15.000 medewerkers in dienst en tussen 2019 en 2022 ruim $ 60 miljard geïnvesteerd in zonne- en windenergie projecten. NextEra levert nu voor 67 GigaWatt aan vermogen en is daarmee de grootste aanbieder van energie op basis van zon en wind en bovendien wereldmarktleider in batterij opslag.

NextEra Energy heeft een sterk track record wat betreft het leveren van waarde aan zijn aandeelhouders. Sinds 2007 steeg de aangepaste winst per aandeel jaarlijks met 8,3% tot $ 2,90 in 2022. Het dividend groeide met 9,9% per jaar tot $ 1,70 in 2022. Bij de huidige koers komt dat neer op een betrouwbaar dividendrendement van 2,5%. Het bedrijf zal naar verwachting blijven profiteren van de transitie naar schone energie, zoals ook in gang werd gezet door de regering Biden. Men ziet ook kansen voor groene waterstof en overweegt $ 20 miljard te investeren na 2026.

In 2022 werd een omzet van $ 20,96 miljard gerealiseerd. Met een nettowinstmarge van 19,8% werd een nettowinst van $ 4,15 miljard geboekt. Vanwege de enorme investeringen die het bedrijf doet is de vrije kasstroom wel al jaren negatief. Bovendien is de oplopende netto schuldpositie van ruim $ 63 miljard aanzienlijk. Dit jaar mikt het bedrijf op een aangepaste winst per aandeel van pakweg $ 2,98 – $ 3,13. En de jaren daarna voorspelt het bedrijf een jaarlijkse groei van 6 à 8%. Tegelijkertijd willen ze het dividend jaarlijks met ongeveer 10% laten groeien.

Iberdrola (IBE) – 4,3% dividendrendement

Iberdrola is een internationaal energiebedrijf dat zich richt op de opwekking, distributie en verkoop van elektriciteit. Het bedrijf is gevestigd in Spanje en behoort tot de grootste elektriciteitsbedrijven ter wereld. Iberdrola is actief in verschillende gebieden van de energiesector, waaronder de opwekking van elektriciteit uit hernieuwbare bronnen zoals windenergie, zonne-energie, waterkracht en biomassa. Het bedrijf heeft een uitgebreid portfolio van energieopwekkingsinstallaties, variërend van windmolenparken op land en op zee tot zonne-energiecentrales en waterkrachtcentrales.

Het Spaanse energiebedrijf is € 73 miljard waard op de beurs en is naast zijn thuisland actief in onder andere de VS, Mexico, Brazilië, Australië en het VK. Iberdrola bouwt hydro-elektrische dammen en windparken op het land. Het bedrijf heeft de ambitie om de grootste producent van groene stroom ter wereld te worden. In de periode 2020-2025 zal Iberdrola € 75 miljard investeren om het voortouw te blijven nemen in de energietransitie en zijn groeistrategie te ontwikkelen in landen met een solide kredietrating en klimaatambitie. In 2030 hoopt het bedrijf een capaciteit van 95 gigawatt te kunnen leveren. Het investeert ook in nieuwe technologieën, zoals groene waterstof, ammoniak en in opladers voor elektrische voertuigen.

Iberdrola nam in 2020 het Australische Infigen over. In 2022 werden de boeken samengevoegd en dat resulteerde in een omzet van € 53,95 miljard. De komende jaren zal de omzet naar verwachting met slechts 2 à 3% per jaar groeien. Maar verbeterende marges zullen de winstgevendheid ten goede komen. In 2022 werd een nettowinst van € 4,34 miljard geboekt en voor 2023 en 2024 wordt gemikt op respectievelijk € 4,61 en € 4,86 miljard nettowinst.

Het bedrijf wil tussen de 65% en 75% van de nettowinst uitkeren als dividend aan zijn aandeelhouders. In het Plan 2020-2025 werd voor de jaren 2020 tot 2022 een ondergrens voor het dividend vastgelegd van € 0,40 per aandeel, wat neerkomt op een dividendrendement van 4,3%.

Tesla (TSLA)

Elektrische autobouwer Tesla is de afgelopen jaren uitgegroeid tot een van de grootste bedrijven ter wereld met een beurswaarde van circa $ 850 miljard. Het bedrijf is uitstekend gepositioneerd om te profiteren van de trend naar duurzaamheid. Steeds meer overheden komen met wetgeving omtrent voertuigen die rijden op fossiele brandstoffen. Deze ontwikkelingen moeten de komende jaren voor aanhoudende vraag naar de elektrische voertuigen van Tesla zorgen. Het bedrijf heeft als doel de afhankelijkheid van fossiele brandstoffen drastisch te verminderen.

Naast het verkopen van auto’s houdt Tesla zich ook bezig met zonnepanelen en energieopslagsystemen. De capaciteit van Tesla’s energieopslagsystemen steeg in het 1e kwartaal van dit jaar tot 3,9 GWh, oftewel een stijging van 360%. Deze op lithium-ion batterijen gebaseerde energieopslagsystemen van Tesla omvatten de home backup batterij, de Powerwall. En het zogeheten utility-scale Megapack system, waarmee nutsbedrijven meer energie kunnen opslaan en gebruiken die afkomstig is van hernieuwbare bronnen, zoals zon en wind.

Tesla zag zijn omzet in de afgelopen jaren met ongeveer 50% per jaar toenemen. Het bedrijf heeft als doel gesteld de komende jaren met datzelfde percentage te blijven groeien. Enerzijds door meer auto’s te verkopen, maar anderzijds komt de focus ook meer op services en energy storage te liggen. In 2022 boekte Tesla een omzet van $ 81,46 miljard en voor 2023 houden analisten rekening met $ 100,95 miljard omzet, een groei van ‘slechts’ 26%. Ook de marges vallen mogelijk flink terug, nadat het bedrijf eerder de prijzen van zijn voertuigen verlaagde. Na een nettowinst van $ 12,55 miljard in 2022 vrezen analisten in 2023 een afname van de winst tot $ 10,66 miljard. Maar kostenbesparingen en nieuwe voertuigen zouden de omzet in 2024 moeten laten stijgen tot $ 130 miljard met een nettowinst van $ 16,45 miljard.

Daarmee handelt het aandeel Tesla momenteel op 90x de verwachte winst voor 2023 en 58x de verwachte winst voor 2024. Op korte termijn lijkt het aandeel daarmee aan de dure kant, maar op lange termijn kan het aandeel Tesla mogelijk interessant zijn voor beleggers die duurzame aandelen prefereren.

Beleggen in duurzame aandelen via LYNX?

LYNX geeft u de mogelijkheid om in aandelen van bijna ieder beursgenoteerd bedrijf ter wereld te beleggen. U heeft toegang tot 135 beurzen in meer dan 33 landen. Bekijk het aanbod: